Las ventas en automóviles y minoristas aumentaron, mientras que cayeron en gasolineras y tiendas de salud y cuidado personal

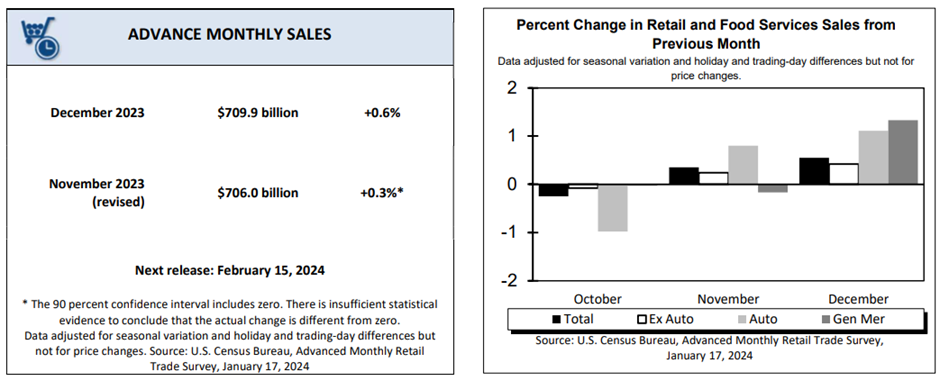

Las ventas en minoristas de EE. UU. aumentaron un 0,6 % en diciembre, la mayor cantidad desde septiembre, en medio de un sólido gasto de los consumidores, para marcar el final de un año tumultuoso que subrayó la fortaleza de la economía estadounidense gracias a un mercado laboral sólido. Excluyendo los automóviles, las ventas minoristas aumentaron un 0,4%. Una encuesta de economistas realizada por The Wall Street Journal predijo que las ventas minoristas aumentarían un 0,4% y un 0,2%, excluyendo los automóviles.

Las ventas minoristas representan un tercio del gasto total de los consumidores y proporcionan pistas sobre la resiliencia de la economía estadounidense. Según la US Census Bureau, que depende del Departamento de Comercio, las estimaciones anticipadas de las ventas minoristas, incluidas las ventas de alimentos, aumentaron en 709.900 millones de dólares en diciembre, un aumento interanual del 5,6%. interanual y un 3,2% en 2023. Mientras tanto, las ventas totales en el último trimestre de 2023 aumentaron un 3,9% con respecto al período correspondiente del año anterior.

Se reportaron mayores ventas en minoristas que no son tiendas (1,5%), tiendas de mercancías generales (1,3%), ropa (1,5%) y otras tiendas minoristas (0,7%). Por el contrario, cayeron las ventas en tiendas de salud y cuidado personal (-1,4%), gasolineras (-1,3%), mueblerías (-1%) y tiendas de electrónica y electrodomésticos (0,3%). Las ventas minoristas principales, que excluyen automóviles, ventas de gasolineras, servicios alimentarios y materiales de construcción, aumentaron un sólido 0,8% en diciembre, el nivel más alto desde julio.

Los datos mensuales del comercio minorista no están ajustados a la inflación, lo que indica que las ventas están aumentando más rápido que la tasa de inflación anual del 3,4%, como lo muestra el índice de precios al consumidor de diciembre ( IPC) cifras de principios de este mes. Incluso sobre una base mensual, las ventas de los hogares aumentaron un 0,6% en diciembre en comparación con un aumento del 0,3% en la inflación, lo que significa un gasto de consumo sólido.

Si bien la sólida cifra de ventas minoristas en diciembre refuerza la opinión de que el Aunque la economía estadounidense podría no caer en la recesión que muchos analistas predijeron el año pasado, esto también refuerza el argumento de la Reserva Federal de esperar un poco más antes de recortar las tasas de interés. Sin embargo, los economistas del Bank of America se muestran cautelosos ante las sólidas cifras de ventas de diciembre. Creen que las cifras fueron impulsadas por un cambio sustancial en los factores estacionales, que se compensará en enero.

Thomas Martin, gestor senior de cartera de Globalt Investments, cree que la Reserva Federal probablemente reducirá las tasas para finales de este año, aunque es posible que no suceda en todas las reuniones de política monetaria. Él cree que los operadores posicionados para recortes agresivos de las tasas e invertidos principalmente en acciones podrían diversificar sus carteras en bonos.

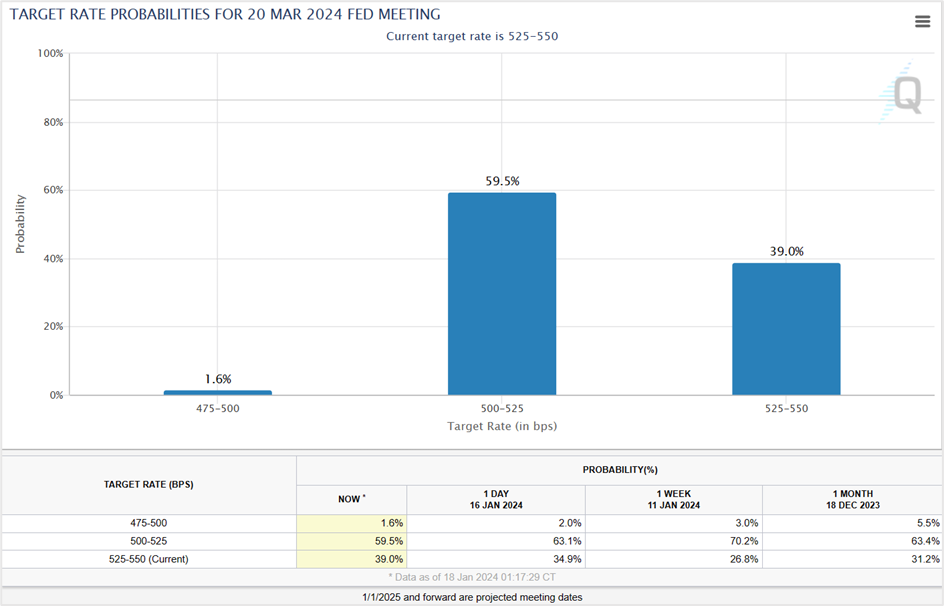

Mientras tanto, los operadores de futuros de fondos federales han abandonado sus expectativas de que las tasas de interés caerán en marzo, aunque el porcentaje de operadores todavía espera La tasa de interés del banco central estadounidense para bajar los tipos es cercana al 60%. Según la última FedWatch Tool del Grupo CME, la tasa objetivo probable, el porcentaje de operadores que esperan que la Fed baje las tasas en marzo, se situó en 59,5% el miércoles, frente al 63,1%. el día anterior y 70,2% el 11 de enero.

Fuente: sitio web de cmegroup

Los economistas revisan el informe de ventas mensual

Chris Larkin de Morgan Stanley dijeron que antes de que se publicaran las cifras de ventas minoristas, los funcionarios de la Reserva Federal se mostraron firmes en que no se apresurarían a recortar las tasas, y el informe de ventas del miércoles, mejor de lo esperado, refuerza su opinión.

Christopher Rupkey,, economista jefe de la oficina de FWDBONDS en Nueva York, cree que el crecimiento económico en Estados Unidos es sólido, y los economistas que predijeron una recesión este año tendrán que derribarlo. Dijo además que, según funcionarios de la Reserva Federal, la economía estadounidense podría ser apropiada para algunos recortes de tipos este año.

Quincy Krosby, LPL Financial estratega global en jefe en Charlotte, dijo que las ventas minoristas de diciembre indicaron una desaceleración de la economía impulsada por el gasto de los hogares en medio de un mercado laboral fuerte, un retroceso en los precios de la gasolina y las tasas de interés. las tasas están bajando.

Reacción del mercado a las noticias mensuales sobre comercio minorista

Las acciones estadounidenses revirtieron las caídas iniciales pero terminaron con pérdidas el miércoles después de que el mercado fuera más fuerte de lo esperado. Las ventas minoristas en Estados Unidos frustraron las esperanzas de que la Reserva Federal lanzara recortes de las tasas de interés a partir de marzo, lo que hizo subir los rendimientos del dólar estadounidense y de los bonos del Tesoro, lo que afectó a las acciones. Todos los índices bursátiles terminaron en números rojos, y el Dow Jones Industrial Average registró tres sesiones consecutivas de pérdidas. El índice de 30 acciones cerró con una caída del 0,25% a 37.266,67, liderado por una caída de casi el 3% en Walgreens (WBA) y Caterpillar (CAT), mientras que Charles Schwab (SCHW) cayó un 1,3%. Entre los ganadores, Boeing (BA) se recuperó un 1,3% el miércoles tras una caída de más del 25% desde el pico de diciembre. Mientras tanto, el S&P 500 y el Nasdaq 100 cayeron un 0,56%, finalizando en 4.739,21 y 16.736,28, respectivamente.

Según el estratega del Deutsche Bank, Jim Reid, la fuerte correlación reciente entre acciones y bonos que comenzó de manera bajista en agosto y se volvió alcista en octubre está indicando una vez más que es bajista. Si bien la estrecha correlación no durará para siempre, la relación está al mismo ritmo por ahora, y ambas se vendieron el miércoles mientras los inversores reexaminaban las perspectivas de recortes de tasas a corto plazo.

Los rendimientos de los bonos del Tesoro subieron el miércoles, con el T-Note a 10 años y el bono a 30 años alcanzando máximos de cinco semanas después de que la inflación al consumidor en diciembre aumentara inesperadamente en el Reino Unido y las ventas minoristas aumentaran. a máximos de tres meses en EE.UU. El rendimiento del bono a 2 años subió 12,6 puntos básicos hasta el 4,363%, el cierre más alto desde el 9 de enero, mientras que los rendimientos del T-Note a 10 años y del bono a 30 años subieron 4,2 y 2,0 puntos básicos hasta el 4,109% y el 4,318%. , respectivamente. Mientras tanto, la inversión de rendimiento entre los bonos a 2 y 10 años se incrementó a -25 puntos básicos el miércoles desde -16 puntos básicos el día anterior, el nivel más bajo desde noviembre del año pasado después del informe de ventas minoristas.

According Según el gestor de cartera de renta fija de Wellington Management, Brij Khurana, los sólidos datos económicos de corto plazo de Estados Unidos han empujado a los inversores a reducir los precios de la Fed. Cree que hay demasiadas cosas descontadas en el extremo frontal de la curva de rendimiento en términos de recortes de tipos.

El dólar estadounidense subió frente a sus homólogos por cuarto día consecutivo en el índice USD (DXY) para finalizar la sesión del miércoles en 103,45, el nivel más alto desde el 12 de diciembre después del sólido informe de ventas minoristas de EE.UU. frenó las expectativas acerca de que el banco central de EE.UU. se apresurara a bajar las tasas de interés en marzo.

El dólar estadounidense subió un 0,07% para ubicarse en 1,0882 frente al euro el miércoles, mientras que frente a la libra esterlina y el yen japonés, el dólar subió 0,32% y 0,65% para cerrar en 1,2676 y 148,14, respectivamente.

A pesar de que los responsables de la formulación de políticas de la Fed, como el gobernador Christopher Waller y la presidenta de la Fed de Cleveland, Loretta Mester, advirtieron que los funcionarios del banco central no bajarán las tasas de manera agresiva, los mercados todavía están descontando un recorte de tasas de 145 puntos básicos este año. Según Niels Christensen, analista jefe de Nordea, la aversión al riesgo y la reducción de las expectativas de recorte de tipos son alcistas para la moneda estadounidense.

Vista técnica

Microsoft Corp. (MSFT)

Microsoft retrocedió desde su máximo histórico para cerrar en $ 389,47 el miércoles, una baja de 0,20 % para la sesión. Tras una apertura moderada, el gigante tecnológico amplió las pérdidas en la sesión de la mañana antes de recuperarse de los mínimos del día tras no poder superar el soporte a corto plazo y el máximo histórico anterior de 384,30 dólares. Un cierre por debajo del nivel podría empujar a la acción hacia el siguiente soporte en 368,00 dólares (la línea de tendencia que conecta los mínimos recientes). Por el lado positivo, un cierre por encima de $391,00 o una ruptura de $396,00 podría impulsar la acción hacia $416,00.

Strategy:

Go long en MSFT si la acción cierra por encima de $391,00 o supera los $396,00. Coloque un stop loss en 388,00 $ y salga cuando los precios se acerquen a 416,00 $. Los operadores también pueden iniciar posiciones largas entre $369,00 y $370,00, con un stop loss de $364,00 y un objetivo de ganancias de $384,00.

Microsoft Corp- Gráfico diario

Haga clic en el enlace para ver el gráfico: TradingView — Seguimiento de todos los mercados

Spot Gold

#PLS82Eloroalcontadocerróelmiércolesa2.006,20dólaresparafinalizarelsegundodíaconsecutivoconpérdidasdespuésdequelascifrasdeventasminoristasenEstadosUnidos,mejoresdeloesperado,impulsaronalalzalosrendimientosdeldólarestadounidenseydelosbonosdelTesoro,altiempoquepesaronsobrelosactivosderiesgocomolasaccionesylasmateriasprimas.Elmetalpreciosoestáenunatendenciaalcistaprimaria,peroenelcortoplazo,lospreciospodríanoscilarenlabandade$1973.00-$2090.00.

Si los precios del oro se mantienen por encima del mínimo del miércoles, podríamos ver un rebote a corto plazo hacia $2043.00 . Sin embargo, para que comience la siguiente etapa del repunte alcista, el oro al contado debería cerrar por encima de 2090,00 dólares. En el lado negativo, el soporte a corto plazo está en $2002,00 (mínimo del miércoles), un cierre por debajo del cual las pérdidas podrían extenderse a $1973,00-$1975,00 (mínimos de diciembre de 2023).

Strategy:

Tome una posición larga en el oro al contado a $1973,00-$1975,00, con un stop loss en $1962,00, y salga cuando los precios se acerquen a $2040,00. También se pueden iniciar posiciones largas si el metal precioso cierra por encima de $2043,00 o supera los $2050,00. Coloque su stop loss en $2035.00 para un objetivo de ganancias de $2085.00-$2090.00.

Oro al contado – Gráfico diario

Haga clic en el enlace para ver el gráfico: TradingView — Seguimiento de todos los mercados

New ZealandUS

New ZealandUS