Американский фондовый рынок продемонстрировал огромный рост за последние два года: эталонный индекс S&P 500 более чем удвоился в цене с марта 2020 года. Продолжит ли рынок этот рост в 2022 году, и если да, то где будут лучшие возможности для покупки? Индекс S&P 500 потерял 9,7% от пиковых значений, показанных в этом году, но продолжится ли нисходящий тренд на фоне оттока инвесторского капитала в ожидании грядущего ужесточения монетарной политики ФРС США.

Технический обзор S&P 500

S&P 500 рос в течение 2021 года, и на горизонте нет ничего, что могло бы измениться. Вероятно, в 2022 году индекс S&P 500 вырастет. В этом прогнозе для индекса S&P 500 используются «акции SPY» в качестве индикатора потому, что лучший способ торговать S&P 500 — это просто «купи и держи», а это означает, что ETF, такой как SPY (NYSEARCA: SPY), является хорошим средством, которое можно использовать для достижения этой цели. Так должно быть и в этом году, хотя кажется, что всегда появляются какие-то последние заголовки, вызванные страхом, реальность такова, что рынки не отступили более чем на 5% за весь год. Торгуя без кредитного плеча можно довольно легко пережить такие периоды неустойчивости.

Траст SPDR S&P 500 — это биржевой фонд, который торгуется на NYSE Arca под символом SPY. SPDR – это аббревиатура от Standard & Poor's Depositary Receipts, бывшего названия ETF. Он предназначен для отслеживания индекса фондового рынка S&P 500. Этот фонд является крупнейшим ETF в мире.

SPY, вероятно, является одним из лучших способов торговли на этом рынке просто потому, что не нужно подвергать себя чрезмерной опасности в любой данный момент. Однако нужно понимать, что всегда есть возможность воспользоваться естественной склонностью рынка к продолжению роста. Если посмотреть на ценовой график, показанный ниже, то видно, что 50-дневная EMA в какой-то степени постоянна в качестве поддержки, и, безусловно, 200-дневная EMA должна предлагать тот же тип.

Ежедневный график цен SPY 2020-2021

Фундаментальный прогноз S&P 500

Хотя Федеральная резервная система начинает сокращать свои покупки облигаций, трудно поверить, что это окажет какое-либо существенное влияние на рынок. Уолл-стрит уже знает об этом, поэтому, если бы у них была какая-то негативная обратная реакция, то это уже произошло бы. Другими словами, маловероятно, что Уолл-стрит сейчас заботится о сокращении. Кроме того, в последнее время много говорят о том, что Федеральная резервная система, возможно, не сможет сократить покупку облигаций так сильно, как ожидалось. Федеральная резервная система так сильно отставала в плане инфляции, что трудно представить, что в скором времени им не придется менять политику. В конце 2021 года на рынке было ралли Санта-Клауса, и теперь кажется, что начало 2022 года будет зависеть от того, готовы ли активизировать аппетит к риску.

В конце января состоялось очередное заседание американского регулятора, на котором было озвучено решение оставить процентную ставку на уровне 0,25%, однако его представители намерены приступить к корректировке показателя уже в ближайшее время, а также сократить запасы облигаций. Федеральный комитет по операциям на открытом рынке ФРС США (FOMC) ожидает, что с инфляцией, значительно превышающей 2%, и стремительно восстанавливающимся национальным рынком труда вскоре будет уместно поднять целевой диапазон ставки по федеральным фондам, после чего начнётся сокращение размера баланса регулятора. Кроме того, власти намерены продолжить сокращение ежемесячных темпов покупок чистых активов, доведя их до конца в марте. Начиная с февраля Комитет будет увеличивать запасы казначейских ценных бумаг не менее чем на 20 млрд долларов в месяц, а агентских ипотечных ценных бумаг — не менее чем на 10 млрд долларов в месяц. Под влиянием этих новостей котировки S&P 500 могут опуститься в район 4000.0 в среднесрочной перспективе.

Возможности покупки SPY

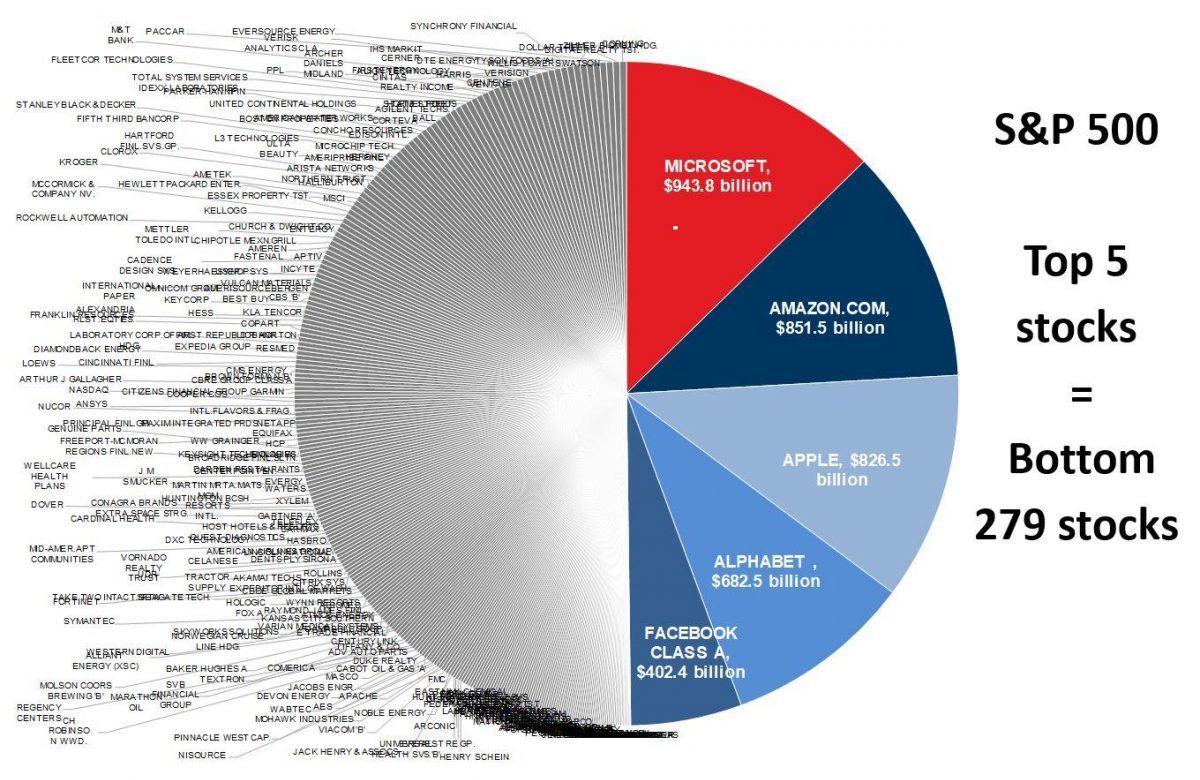

На данный момент движение цены может быть немного спокойным. Любые откаты в ближайшие недели следует рассматривать как возможность для покупки. В конечном счете, это рынок, который только растет в долгосрочной перспективе, и маловероятно, чтобы это изменилось. Если мы действительно прорвемся ниже 200-дневной EMA, то это, скорее всего, будет сценарием, в котором происходит какое-то крупное финансовое разрушение. Тем не менее, за последние 13 лет Уолл-стрит научились тому, что, если дела начнут разваливаться, Федеральная резервная система сделает все возможное, чтобы сохранить прибыль Уолл-стрит. При прочих равных, это рынок, который обычно предлагает ценность каждый раз, когда он дрейфует на 5% вниз, и не видно, чтобы это изменилось в любое время в 2022 году. Еще одна вещь, которую следует иметь в виду, когда речь идет о SPY, это то, что это всего лишь горстка акций, которые имеют тенденцию двигать рынки, поэтому нужно уделять пристальное внимание всем «любимцам Уолл-стрит», на которые обращает внимание средний трейдер. Другими словами, Microsoft, Tesla и т. д.

Итоги

Играть на понижение на этом рынке нежелательно, нужно только поддерживать разумный размер своей позиции и увеличивать его с течением времени, и в результате позиция начинает приносить всё большую прибыль. Нужно наращивать позицию, а затем брать маленькие кусочки прибыли, когда был хороший рост, только для того, чтобы развернуться и добавить на следующем падении. Другими словами, всегда находится в рынке, и в разной степени. Одна из основных причин этого заключается в том, что это ETF, в котором участвуют почти все пенсионные фонды, поэтому у него есть своего рода естественный буфер в долгосрочной перспективе. Из-за этого его следует рассматривать как инвестиционный инструмент, а не актив для агрессивной торговли.

United Arab EmiratesUS

United Arab EmiratesUS