Как торговать облигациями с использованием макроиндикаторов

Что такое облигации и зачем их покупать

Облигации, рынок облигаций, доходность облигаций и кривая доходности являются важными аспектами финансовых рынков, которые должен понимать каждый трейдер. Неважно, являетесь ли вы трейдером облигаций или нет, понимание природы рынка облигаций может дать более глубокое понимание практически любого другого рынка на планете.

Облигация, называемая также бондом — это залог или обещание физического или юридического лица погасить долг, который может быть куплен и продан населением. По сути, это способ гарантировать долг: продавец занимает деньги, а покупатель кредитует. Облигации могут быть выпущены практически любым типом организации, но чаще всего они используются правительствами и предприятиями для привлечения большого количества капитала. Кроме того эмитент облигации соглашается выплатить держателю облигации сумму процентов, заранее определенную во время выпуска, как плата за кредит.

Правительствам и предприятиям часто приходится занимать больше денег, чем те, которые можно получить с помощью традиционных банковских средств. Чтобы собрать эти деньги, они используют публичные рынки облигаций, чтобы подключиться к большему пулу ликвидности. Инвесторы покупают облигации в обмен на процентные платежи, которые они получают со временем или по истечении срока. Сумма процентов, выплачиваемых эмитентом и получаемых владельцем, зависит от ряда факторов, включая кредитный рейтинг, процентные ставки и спрос.

Кредитные рейтинги по облигациям аналогичны кредитному баллу, который вы получаете как физическое лицо, и измеряют способность эмитента облигаций погасить долг. Рейтинги присуждаются такими агентствами, как Moody’s и Standard&Poors, в диапазоне от инвестиционного уровня, до нежелательного. Облигации инвестиционного уровня имеют наименьшую вероятность дефолта, наименьшую степень риска, в то время как нежелательные облигации имеют наивысшую степень риска. Более высокий риск дефолта означает более высокую процентную ставку для заемщика, эмитента облигации. Это хорошо для владельцев облигаций, потому что означает более высокую норму прибыли.

Инвесторы, стремящиеся к безопасности, могут принять меньшую доходность для гарантированных инвестиций и сосредоточиться только на облигациях инвестиционного уровня.

Спрос может влиять на соотношение цена/доход облигации так же, как и на любой торговый актив. Поскольку облигации обычно выпускаются партиями, объем задолженности, доступной для покупки инвесторами, ограничен. Если есть достаточный спрос, это может привести к повышению стоимости владения и снижению эффективной доходности. Это плохо для инвестора в облигации, но хорошо для эмитента, потому что снижается стоимость заимствования.

Политика Центрального банка определяет условия торговли облигациями

Процентные ставки важны для облигаций, потому что они определяют стоимость для эмитентов и доходность для инвесторов. Что затрудняет торговлю облигациями, так это то, что процентные ставки меняются со временем, а это означает, что иногда вам захочется быть продавцом облигаций, а иногда покупателем облигаций.

Основной силой этого является основная или базовая ставка, поддерживаемая центральным банком страны, в которой выпущены облигации. Когда основная ставка высока, ставки облигаций имеют тенденцию быть выше, а когда основная ставка ниже, ставки облигаций имеют тенденцию быть ниже. Проблема для торговцев облигациями заключается в отслеживании процесса изменения монетарной политики и основной ставки.

Центральные банки перемещают свои цели по основной ставке вверх и вниз, пытаясь сохранить экономическую стабильность в своих странах. Если экономическая активность слишком высока, они увеличивают стоимость заимствования денег, чтобы бизнесу было труднее брать кредиты. Если активность слишком низкая, они снижают ставку, чтобы стимулировать бизнес-инвестиции и движение на рынках капитала. Опытные инвесторы могут продавать облигации коротко, когда ставки низкие, а затем выкупать их, получая высокую прибыль от изменения стоимости облигаций, в то же время получать процентные платежи.

Инфляция — основная причина изменения монетарной политики

Инструмент номер один, который центральные банки используют для измерения состояния экономики и определения траектории своей политики, будь то повышение или понижение ставок, — это инфляция. Инфляция является мерой роста цен с течением времени и может применяться ко многим аспектам экономики. Двумя наиболее часто отслеживаемыми показателями являются инфляция бизнеса и потребителей. Регулярно публикуются два наиболее отслеживаемых отчета по инфляции — это индекс цен производителей (ProducerPriceIndex) и индекс потребительских цен (ConsumerPriceIndex).

Из них индекс потребительских цен или CPIявляется наиболее важным. Потребители являются основой современной экономики. Если цены производителей смогут опуститься до уровня цен потребителей, или потребительские цены станут слишком высокими, экономика потерпит крах. В США индекс цен на потребительские расходы или PCE является предпочтительным инструментом для измерения инфляции на уровне потребителей. Он публикуется один раз в месяц и является частью квартального отчёта по ВВП.

Большинство центральных банков предпочитают целевой уровень инфляции на уровне 2,0%. Это означает, что, когда показатели инфляции ниже 2,0%, центральные банки, как правило, «приспосабливаются» к своей экономике и ослабляют политику, снижая процентные ставки. Когда CPI или PCE выше 2,0%, центральные банки ужесточают политику, повышая процентные ставки.

Данные рынка труда и их роль в картине инфляции

Данные о труде играют важную роль в картине инфляции. Прежде всего, ни одна экономика не может функционировать, если ее люди не работают. FOMC наделён двумя функциями, и одна из них заключается в обеспечении максимальной занятости. В этом свете важными становятся такие показатели, как заработная плата вне фермерских хозяйств, безработица и средний почасовой заработок. Трудность, с которой сталкивается FOMC, заключается в том, что стимулирование рынков труда может привести к росту инфляции заработной платы.

Экономическая активность, центральные банки и торговля облигациями

Экономическая активность — это альфа и омега торговли облигациями. Когда экономические условия хороши, рынки капитала переполнены, когда экономические условия ухудшаются, рынки капитала истощаются, и облигации труднее выпускать. Вывод заключается в том, что центральные банки пытаются манипулировать экономическими условиями и делают это с помощью процентных ставок. Когда условия плохие, процентные ставки будут падать, когда условия улучшатся, процентные ставки будут расти, пока они не достигнут точки, в которой экономика остановит развитие. Такова природа рынка облигаций и торговли облигациями. Важно понимать, что приливы и отливы являются ключом к успеху в торговле облигациями.

Когда экономика работает плохо и фондовые рынки очень волатильны, инвесторы склонны переключать инвестиции на ценные бумаги с фиксированным доходом, что повышает активность на рынке облигаций. Но это не всегда так. Высокая волатильность иногда может подтолкнуть инвесторов к краткосрочной торговле через онлайн-платформы. Таким образом, они могут извлечь выгоду с обеих сторон рынка без необходимости держать акции в течение длительного времени.

Кривая доходности и перспективы рынка

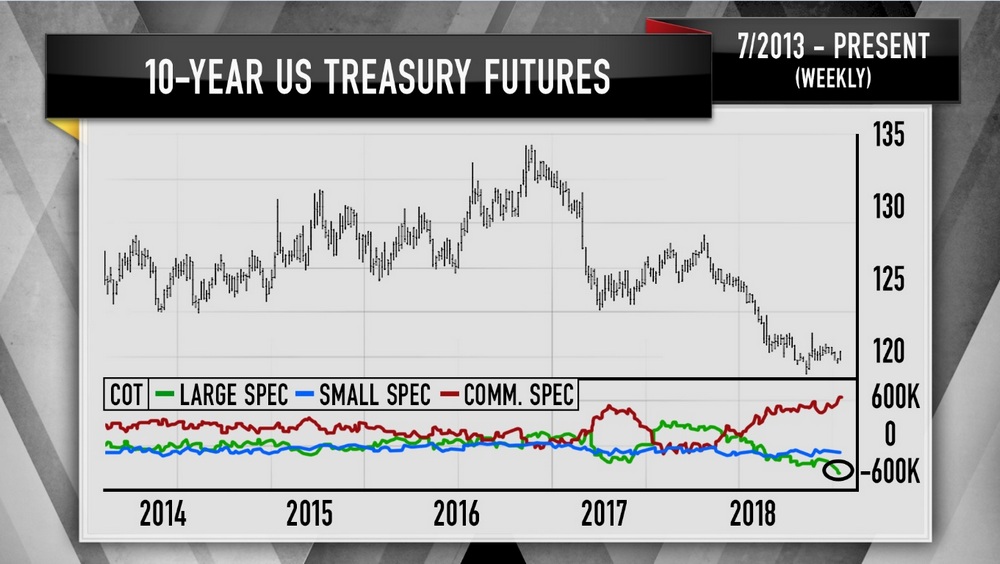

Существует неограниченный запас облигаций, но не все одинаковы. Самые безопасные, наиболее доверенные и пристально наблюдаемые — это государственные облигации казначейства США (U.S. Treasuries). Казначейские облигации США выпускаются с различными сроками погашения от нескольких недель до тридцати лет. Доходность по каждому сроку погашения различна в зависимости от спроса на временные рамки, долгосрочные или краткосрочные инвестиции, и может быть проанализирована для понимания рыночных настроений..1559225810175_.png)

Известный как кривая доходности, в хорошие времена спрэд доходности увеличивается по мере продвижения. Это связано с тем, что инвесторы считают, что процентные ставки в будущем будут выше, поэтому они не хотят слишком долго фиксировать низкую доходность. Это явление приводит к более высокому спросу на облигации с более коротким сроком погашения и «нормальной» кривой доходности. В плохие времена все меняется. Инвесторы в облигации считают, что процентные ставки в будущем будут ниже, поэтому они стремятся закрепить более высокую ставку на более длительный срок. Это создает более высокий спрос на облигации с более длительным сроком погашения и сигнал, известный как инверсия кривой доходности.

VietnamUS

VietnamUS