Die Umsätze bei Automobilen und Einzelhändlern stiegen, während sie bei Tankstellen und Gesundheits- und Körperpflegegeschäften zurückgingen.

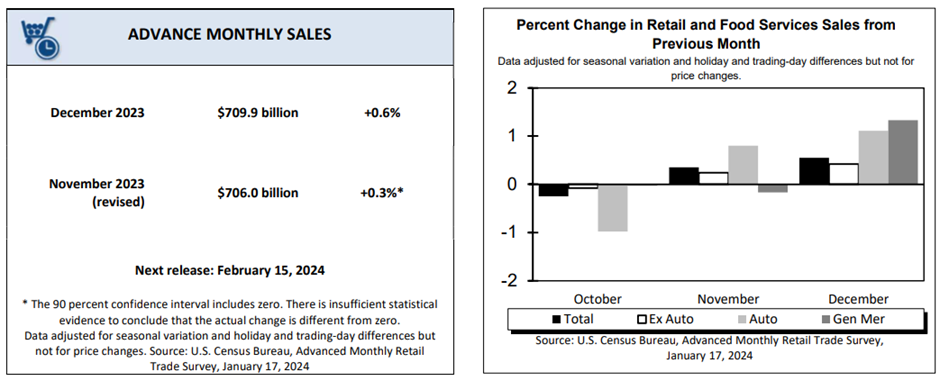

Die Umsätze bei US-Einzelhändlern stiegen im Dezember um 0,6 %, den höchsten Wert seit September, vor dem Hintergrund solider Verbraucherausgaben das Ende eines turbulenten Jahres, das die Stärke der US-Wirtschaft vor dem Hintergrund eines robusten Arbeitsmarktes unterstrich. Ohne Autos stiegen die Einzelhandelsumsätze um weniger als 0,4 %. Eine Ökonomenumfrage des Wall Street Journal prognostizierte einen Anstieg der Einzelhandelsumsätze um 0,4 % bzw. 0,2 % (Automobile ausgenommen).

Einzelhandelsumsätze machen ein Drittel der gesamten Verbraucherausgaben aus und geben Hinweise auf die Widerstandsfähigkeit der US-Wirtschaft. Nach Angaben des US Census Bureau, das dem Handelsministerium untersteht, stiegen die Vorausschätzungen der Einzelhandelsumsätze, einschließlich Lebensmittelverkäufe, im Dezember um 709,9 Milliarden US-Dollar, was einem Anstieg von 5,6 % im Jahresvergleich entspricht. Der Gesamtumsatz stieg im letzten Quartal 2023 um 3,9 % gegenüber dem entsprechenden Vorjahreszeitraum.

Höhere Umsätze wurden bei Einzelhändlern außerhalb des Einzelhandels (1,5 %), Gemischtwarenläden (1,3 %), Bekleidung (1,5 %) und anderen Einzelhandelsgeschäften (0,7 %) gemeldet. Im Gegensatz dazu gingen die Umsätze in Geschäften für Gesundheits- und Körperpflegeprodukte (-1,4 %), Tankstellen (-1,3 %), Möbelgeschäften (-1 %) und Geschäften für Elektronik und Haushaltsgeräte (0,3 %) zurück. Die Kerneinzelhandelsumsätze, die Autos, Tankstellenverkäufe, Lebensmitteldienstleistungen und Baumaterialien ausschließen, stiegen im Dezember um solide 0,8 %, den höchsten Wert seit Juli.

Die monatlichen Einzelhandelsdaten sind nicht inflationsbereinigt, was darauf hindeutet, dass die Umsätze schneller steigen als die jährliche Inflationsrate von 3,4 %, wie der Verbraucherpreisindex vom Dezember zeigt ( CPI-Zahlen Anfang dieses Monats. Selbst im Monatsvergleich stiegen die Haushaltsverkäufe im Dezember um 0,6 %, verglichen mit einem Anstieg der Inflation um 0,3 %, was auf solide Verbraucherausgaben schließen lässt.

Während die robusten Einzelhandelsumsätze im Dezember die Ansicht bekräftigen, dass die Die US-Wirtschaft rutscht möglicherweise nicht in eine Rezession, wie viele Analysten letztes Jahr vorhergesagt hatten. Dies bestärkt aber auch die Argumente der Fed, noch etwas länger zu warten, bevor sie die Zinsen senkt. Allerdings sind Ökonomen der Bank of America angesichts der starken Dezember-Umsatzzahlen vorsichtig. Sie gehen davon aus, dass die Zahlen auf eine erhebliche Verschiebung saisonaler Faktoren zurückzuführen sind, die im Januar ausgeglichen werden.

Thomas Martin, ein leitender Portfoliomanager bei Globalt Investments, geht davon aus, dass die Federal Reserve die Zinsen wahrscheinlich bis Ende dieses Jahres senken wird, auch wenn dies möglicherweise nicht bei jeder geldpolitischen Sitzung geschieht. Er glaubt, dass Händler, die auf aggressive Zinssenkungen eingestellt sind und hauptsächlich in Aktien investieren, ihre Portfolios in Anleihen diversifizieren könnten.

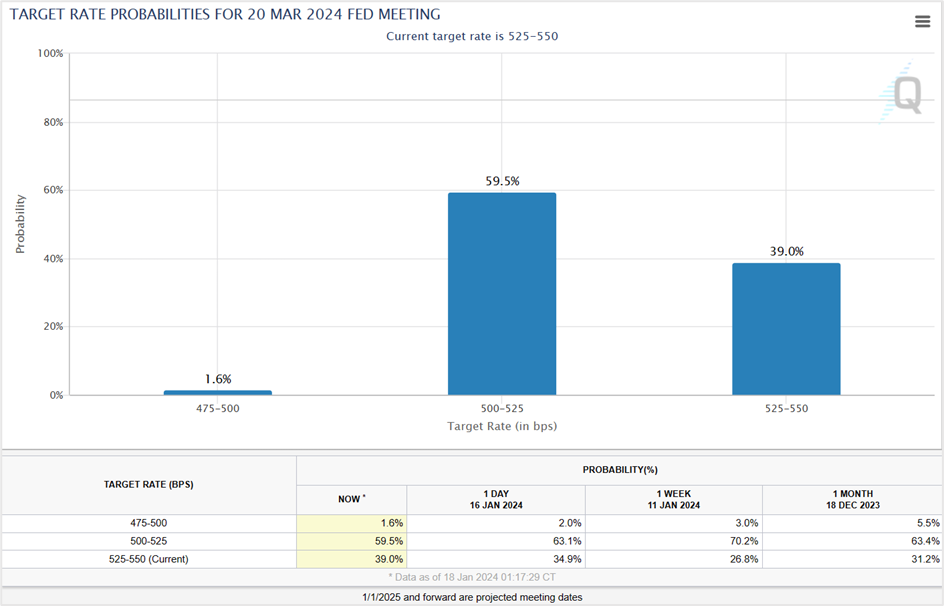

Unterdessen haben die Fed-Fonds-Futures-Händler ihre Erwartungen an fallende Zinssätze im März zurückgenommen, obwohl der Prozentsatz der Händler immer noch damit rechnet Die Zinssenkung der US-Notenbank liegt bei nahezu 60 %. Laut dem neuesten FedWatch Tool der CME Group lag der wahrscheinliche Zielzinssatz, der Prozentsatz der Händler, die damit rechnen, dass die Fed die Zinsen im März senken wird, am Mittwoch bei 59,5 %, gegenüber 63,1 %. am Vortag und 70,2 % am 11. Januar.

Quelle: cmegroup-Website

Ökonomen überprüfen den monatlichen Verkaufsbericht

Chris Larkin von Morgan Stanley sagte, dass Fed-Beamte vor der Veröffentlichung der Einzelhandelsumsätze fest davon überzeugt waren würden die Zinsen nicht überstürzt senken, und der stärker als erwartet ausgefallene Umsatzbericht vom Mittwoch bestärkt ihre Ansicht.

Christopher Rupkey, der Chefökonom im New Yorker Büro von FWDBONDS, glaubt, dass das Wirtschaftswachstum in den USA solide ist und Ökonomen, die für dieses Jahr eine Rezession vorhergesagt haben, diese widerrufen müssen. Er sagte weiter, dass die US-Wirtschaft laut Fed-Vertretern in diesem Jahr möglicherweise für einige Zinssenkungen geeignet sei.

Quincy Krosby, Chefstratege von LPL Financial in Charlotte, sagte, die Einzelhandelsumsätze im Dezember deuteten auf eine sich verlangsamende Wirtschaft hin, die durch die Ausgaben der privaten Haushalte angesichts eines starken Arbeitsmarktes, eines Rückgangs der Benzinpreise und des Interesses angekurbelt werde Die Zinsen ticken niedriger.

Marktreaktion auf die monatlichen Einzelhandelsnachrichten

US-Aktien kehrten frühe Rückgänge um, endeten aber am Mittwoch mit Verlusten, nachdem die Aktie stärker als erwartet ausfiel Die US-Einzelhandelsumsätze dämpften die Hoffnungen auf Zinssenkungen der Federal Reserve ab März, was den US-Dollar und die Renditen von Staatsanleihen in die Höhe trieb und sich auf die Aktien auswirkte. Alle Aktien-Benchmarks endeten im Minus, wobei der Dow Jones Industrial Average drei Verlustsitzungen in Folge verzeichnete. Der 30-Aktien-Index schloss 0,25 % niedriger bei 37.266,67, angeführt von einem Rückgang von fast 3 % bei Walgreens (WBA) und Caterpillar (CAT), während Charles Schwab (SCHW) um 1,3 % fiel. Unter den Gewinnern erholte sich Boeing (BA) am Mittwoch um 1,3 % nach einem Einbruch von mehr als 25 % gegenüber dem Dezember-Höchststand. Unterdessen rutschten der S&P 500 und der Nasdaq 100 um 0,56 % ab und endeten bei 4.739,21 bzw. 16.736,28.

Laut Deutsche-Bank-Stratege Jim Reid besteht die jüngste starke Korrelation zwischen Aktien und Anleihen der im August pessimistisch begann und im Oktober bullisch wurde, signalisiert erneut Baisse. Obwohl die enge Korrelation nicht ewig anhalten wird, ist die Beziehung vorerst im Gleichschritt, wobei beide am Mittwoch ausverkauft waren, als die Anleger die Aussichten auf kurzfristige Zinssenkungen erneut prüften.

Treasury-Renditen stiegen am Mittwoch, wobei die 10-jährige T-Note und die 30-jährige Anleihe Fünf-Wochen-Höchststände erreichten, nachdem die Verbraucherinflation im Vereinigten Königreich im Dezember unerwartet anstieg und die Einzelhandelsumsätze stiegen in den USA auf ein Dreimonatshoch. Die Rendite der 2-jährigen Anleihe stieg um 12,6 Basispunkte auf 4,363 %, den höchsten Schlusskurs seit dem 9. Januar, während die Rendite der 10-jährigen T-Note und der 30-jährigen Anleihe um 4,2 bzw. 2,0 Basispunkte auf 4,109 % bzw. 4,318 % stieg. , jeweils. Unterdessen verschärfte sich die Renditeinversion zwischen 2-jährigen und 10-jährigen Anleihen am Mittwoch von -16 Basispunkten am Vortag auf -25 Basispunkte, dem niedrigsten Stand seit November letzten Jahres nach dem Einzelhandelsverkaufsbericht.

Entsprechend an den Fixed-Income-Portfoliomanager bei Wellington Management, Brij Khurana, Die robusten kurzfristigen US-Wirtschaftsdaten haben die Anleger dazu veranlasst, die Fed-Preise zurückzunehmen. Seiner Meinung nach sind am vorderen Ende der Zinskurve zu viele Zinssenkungen eingepreist.

Der US-Dollar stieg gegenüber seinen Gegenstücken im USD-Index (DXY) den vierten Tag in Folge und beendete die Sitzung am Mittwoch bei 103,45, dem höchsten Stand seit dem 12. Dezember nach dem soliden US-Einzelhandelsumsatzbericht dämpfte die Erwartungen, dass die US-Notenbank im März die Zinssätze überstürzt senken wird.

Der US-Dollar stieg am Mittwoch um 0,07 % und pendelte sich gegenüber dem Euro bei 1,0882 ein, während der Greenback gegenüber dem Pfund Sterling und dem japanischen Yen zulegte 0,32 % bzw. 0,65 % und schlossen bei 1,2676 bzw. 148,14.

Obwohl die politischen Entscheidungsträger der Fed wie Gouverneur Christopher Waller und die Präsidentin der Cleveland Fed, Loretta Mester, davor warnten, dass die Zentralbankbeamten die Zinsen aggressiv senken werden, preisen die Märkte immer noch eine Zinssenkung um 145 Basispunkte in diesem Jahr ein. Laut Niels Christensen, Chefanalyst bei Nordea, sind die Risikoaversion und ein Rückgang der Zinssenkungserwartungen positiv für die US-Währung.

Technische Sicht

Microsoft Corp. (MSFT)

Microsoft erholte sich von seinem Allzeithoch und schloss am Mittwoch bei 389,47 $, ein Minus von 0,20 % für die Sitzung. Nach einer verhaltenen Eröffnung weitete der Technologieriese seine Verluste in der Morgensitzung aus, bevor er sich von den Tagestiefs erholte, nachdem es ihm nicht gelungen war, die kurzfristige Unterstützung und das vorherige Allzeithoch bei 384,30 $ zu durchbrechen. Ein Schlusskurs unter diesem Niveau könnte die Aktie in Richtung der nächsten Unterstützung bei 368,00 $ (der Trendlinie, die die jüngsten Tiefststände verbindet) drücken. Auf der anderen Seite könnte ein Schlusskurs über 391,00 $ oder ein Durchbruch von 396,00 $ die Aktie in Richtung 416,00 $ treiben wenn die Aktie über 391,00 $ schließt oder 396,00 $ durchbricht. Setzen Sie einen Stop-Loss bei 388,00 $ und steigen Sie aus, wenn sich der Preis 416,00 $ nähert. Händler können auch Long-Positionen bei 369,00 $ bis 370,00 $ eröffnen, mit einem Stop-Loss bei 364,00 $ und einem Gewinnziel von 384,00 $.

Klicken Sie auf den Link, um das Diagramm anzuzeigen – TradingView – Alle Märkte verfolgen

Spot Gold

Spot-Gold schloss am Mittwoch bei 2006,20 $ und beendete damit den zweiten Tag in Folge mit Verlusten, nachdem die stärker als erwarteten US-Einzelhandelsumsätze den US-Dollar und die Renditen von Staatsanleihen in die Höhe trieben und gleichzeitig risikoreiche Anlagen wie Aktien und Rohstoffe belasteten. Das Edelmetall befindet sich in einem primären Aufwärtstrend, aber kurzfristig könnten die Preise im Bereich von 1.973,00 $ bis 2.090,00 $ schwanken.

Wenn der Goldpreis über dem Tief vom Mittwoch bleibt, könnten wir eine kurzfristige Erholung in Richtung 2.043,00 $ erleben . Damit jedoch die nächste Phase der Bullenrally beginnt, sollte der Kassagoldpreis über 2.090,00 $ schließen. Auf der anderen Seite liegt die kurzfristige Unterstützung bei 2.002,00 $ (Tief vom Mittwoch), ein Schlusskurs, unter dem sich die Verluste auf 1.973,00 bis 1.975,00 $ (Tief vom Dezember 2023) ausweiten könnten.

Strategie:

Gehen Sie auf Spot-Gold bei 1.973,00 $ bis 1.975,00 $ Long, mit einem Stop-Loss bei 1.962,00 $, und steigen Sie aus, wenn sich der Preis 2.040,00 $ nähert. Long-Positionen können auch eröffnet werden, wenn das Edelmetall über 2.043,00 $ schließt oder 2.050,00 $ durchbricht. Platzieren Sie Ihren Stop-Loss bei 2.035,00 $ für ein Gewinnziel von 2.085,00 bis 2.090,00 $ um das Diagramm anzuzeigen – TradingView – Alle Märkte verfolgen

New ZealandUS

New ZealandUS