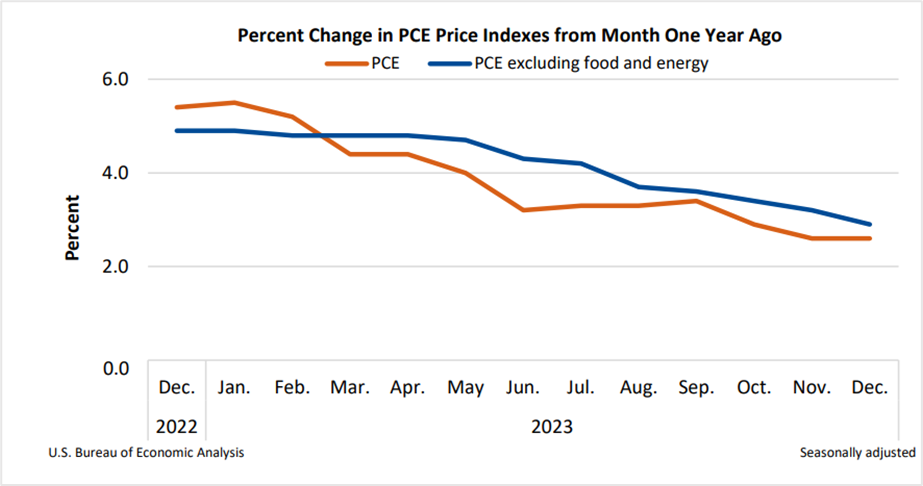

Die persönlichen Konsumausgaben (PCE) stiegen im Dezember um 0,2 % gegenüber -0,1 % im Vormonat, während sie jährlich unverändert bei 2,6 % lagen. Die Lebensmittelpreise stiegen um 0,1 % und die Energiepreise um 0,3 %, teilte das Bureau of Economic Analysis (BEA) des Handelsministeriums am Freitag mit. Eine durchschnittliche Reuters-Umfrage unter Ökonomen lag mit ihrer monatlichen und jährlichen Gesamtinflationsprognose genau richtig. Unterdessen stieg der Kern-PCE, der Lebensmittel- und Energiepreise ausschließt, um 0,2 % von 0,1 % im Vormonat, während er mit einer Jahresrate von 2,9 % von 3,2 % im November zunahm, der geringste Anstieg seit März 2021.

Die schlimmste Inflationsphase der letzten vier Jahrzehnte liegt hinter uns, aber Marktexperten gehen davon aus, dass es einige Jahre dauern könnte, bis die Preise wieder das Niveau vor der Pandemie erreichen. Unterdessen erhöhte die Federal Reserve die Zinsen auf ein jahrzehntelanges Hoch von 5,25 % bis 5,50 %, um die Inflation einzudämmen. Auch wenn dies keinen Einfluss auf die Konjunkturentwicklung hatte, gehen Analysten davon aus, dass es nicht lange dauern wird, bis hohe Kreditkosten das Wachstum bremsen.

Wall-Street-Experten zufolge wird der Anstieg der Inflation die Entscheidung der Federal Reserve-Beamten, die Zinssätze unverändert auf dem aktuellen Niveau zu belassen, nicht behindern, auch wenn sie den künftigen geldpolitischen Kurs festlegen. Die politischen Entscheidungsträger werden am 30. und 31. Januar zur ersten FOMC-Sitzung im Jahr 2024 zusammenkommen, wobei die Märkte überwiegend mit einer unveränderten Politik rechnen.

Wichtige Highlights des PCE-Indexberichts

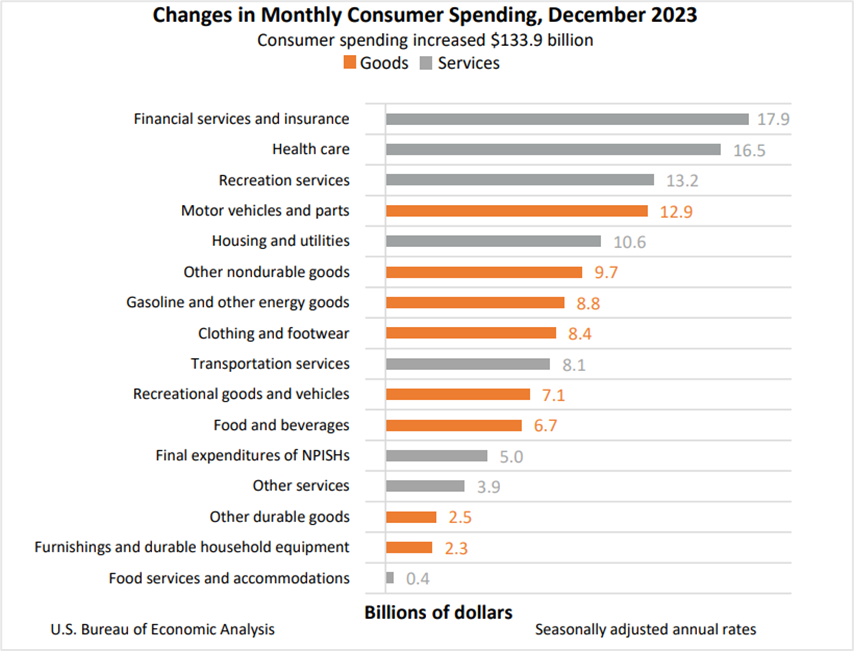

Das persönliche Einkommen stieg im Dezember gegenüber dem Vormonat um 0,3 % oder 60,0 Milliarden US-Dollar, während es verfügbar war Das persönliche Einkommen (DPI), das die Steuern vom persönlichen Einkommen abzieht, stieg um 0,3 % oder 51,8 Milliarden US-Dollar. Die persönlichen Ausgaben, bestehend aus der Summe der persönlichen Konsumausgaben (PCE), persönlichen Zinszahlungen und persönlichen laufenden Transferzahlungen, stiegen um 0,7 % oder 134,7 Milliarden US-Dollar, während die Konsumausgaben um 0,7 % oder 133,9 Milliarden US-Dollar stiegen. Unterdessen beliefen sich die persönlichen Ersparnisse im Dezember auf 766,7 Milliarden US-Dollar, wobei die persönliche Sparquote bei 3,7 % lag.

Konsumenten geben sowohl für Dienstleistungen als auch für Waren aus. Im Dienstleistungssektor trugen vor allem Finanzdienstleistungen, Versicherungen, Gesundheitsfürsorge und Freizeitdienstleistungen zum Anstieg bei. Bei den Waren leisteten Kraftfahrzeuge und -teile, andere Verbrauchsgüter, Benzin und andere Energiegüter den größten Beitrag.

Ökonomenbericht zum PCE-Index Dezember-Bericht

Jeff Klingelhofer von Thornburg Investment Management glaubt, dass eine steigende Inflation nicht Zum jetzigen Zeitpunkt beunruhigt dies die Märkte nicht besonders, da Fed-Beamte darauf hingewiesen haben, dass die Straffung der Geldpolitik zunimmt, selbst wenn die Inflation sinkt und sich die Zinssätze nicht ändern.

Joseph Brusuelas, Chefökonom bei RSM, sagte, der von der Fed bevorzugte Inflationsindikator impliziere, dass sie das 2,0-Prozent-Ziel der Zentralbank in Kürze erreichen könnte und ein Umfeld für die politischen Entscheidungsträger schaffen werde, eine mehrjährige politische Kehrtwende einzuleiten Dadurch werden die Zinssätze in einer Spanne von 2,5 % bis 3,0 % liegen. Der Leitzins der Fed liegt derzeit bei 5,25 % bis 5,50 %.

Gus Faucher, Ökonom bei PNC Financial Services, glaubt, dass das Tempo, mit dem sich die Inflation verlangsamt, über eine Rezession entscheiden wird. Sollte die Inflation bis zum gleichen Zeitpunkt im nächsten Jahr auf 2 % sinken, wäre das auf einen Abschwung zurückzuführen. Wenn sich das Wirtschaftswachstum jedoch verlangsamt, ohne ins Stocken zu geraten, könnte es bis zum Jahresende oder Anfang 2025 auf das Ziel der Fed zurückfallen.

Marktreaktion auf die Nachrichten zu den persönlichen Konsumausgaben

Die US-Aktienmärkte endeten am Freitag gemischt, mit dem Schlüssel Aktienindizes erreichen im Laufe der Woche mehrmals neue Allzeithochs. Der S&P 500 und der Nasdaq 100 rutschten von Rekordhochs ab, während der Dow Jones Industrial Average mit kleinen Gewinnen schloss, da die Anleger vor der FOMC-Sitzung und dem Arbeitslosenbericht diese Woche Gewinne verbuchten. Doch trotz des Rückgangs pendelten sich die drei großen Indizes die dritte Woche in Folge höher ein und verzeichneten zwölf von dreizehn Wochengewinnen.

Der S&P 500-Hitrekord schließt in den letzten fünf von sechs Sitzungen, hauptsächlich angeführt vom Technologiesektor mit Aktien wie Nvidia (NVDA), Broadcom (AVGO), Advanced Micro Devices (AMD), Microsoft (MSFT), und Apple (AAPL) verzeichnete solide Zuwächse, da die Begeisterung für künstliche Intelligenz (KI) den breiteren Markt auf Rekordhöhen trieb. Allerdings notieren die anderen zehn Sektoren im Referenzaktienindex rund 15 % unter ihren Allzeithöchstständen, was die Anleger beunruhigt, da einige Schwergewichte, die den Gesamtmarkt bestimmen, bei einem Absturz anfällig für einen Abschwung sein könnten.

Die Renditen von US-Staatsanleihen endeten am Freitag größtenteils höher und kehrten die Tiefststände der Morgensitzung um, da der Bericht über die persönlichen Konsumausgaben vom Dezember die Erwartungen der Anleger bestärkte, dass die US-Wirtschaft eine sanfte Landung hinlegen wird. Der Rückgang der Renditen war jedoch nur von kurzer Dauer, da man befürchtete, dass weitere Staatsschulden auf die Märkte gelangen könnten und die Federal Reserve ihre Bilanz verkleinern müsse.

Die Rendite der 2-jährigen Schatzanleihe stieg um 5,6 Basispunkte und lag am Ende bei 4,355 %, die Rendite der 10-jährigen TNote stieg um 2,1 Basispunkte auf 4,141 % und die Rendite der 30-jährigen Staatsanleihe sank um einen Basispunkt auf 4,271 %. Unterdessen blieb die Renditekurve zwischen 2-jährigen und 10-jährigen TNotes mit Inflationsprognose um 21,4 Basispunkte invertiert.

Diese Woche wird das US-Finanzministerium eine weitere Runde von Schuldtiteln versteigern, während sich die Regierung darauf vorbereitet, ihren Ausgabenbedarf für das kommende Quartal angesichts hoher Sozialversicherungs- und Zinszahlungen zu decken.

Laut Kim Rupert von Action Economics haben Staatsanleihen hinsichtlich der Emissionsgröße bereits ein Rekordniveau erreicht, wobei einige Kupons Rekordniveaus erreicht haben. Da das Angebot die Nachfrage überstieg, wurden fünfjährige Anleihen letzten Mittwoch zu 4,055 % oder mehr verkauft, da die Anleger höhere Prämien für die Aufnahme zusätzlicher Schulden forderten.

Die US-Währung rutschte am Freitag gegenüber ihren Pendants im Dollar-Index (DXY) ab, nachdem die PCE-Preisindexdaten im Dezember leicht gestiegen waren, was Hoffnungen auf eine Zinssenkung später in diesem Jahr weckte. Der Index, der die Wertentwicklung des US-Dollars gegenüber einem Korb aus sechs Währungen aus entwickelten Ländern abbildet, rutschte bei geringen Volumina um 0,14 % auf 103,433 ab, da die Anleger auf das Ergebnis der FOMC-Sitzung am Mittwoch und die Daten zu den Beschäftigtenzahlen außerhalb der Landwirtschaft gegen Ende des Jahres warteten Woche.

Spot EURUSD und die GBPUSD-Paare schlossen nahezu unverändert bei 1,0853 bzw. 1,2703, während der Greenback um 0,33 % zulegte und sich bei 148,14 gegenüber dem japanischen Yen einpendelte.

Laut Jonathan Peterson, einem Ökonomen bei Capital Economics, hat der disinflationäre Druck trotz der soliden Wirtschaftsdaten aus den USA den Anstieg des US-Dollars begrenzt, und vor diesem Hintergrund bleiben die Aussichten für einen stärkeren Greenback in den nächsten Jahren düster ein paar Viertel.

Technische Ansicht

WTI-Rohöl-März-Futures (CLH24)

Rohöl-Futures stiegen für die Der Preis schloss am Freitag zum dritten Mal in Folge bei 78,01 $ pro Barrel und markierte damit den höchsten Stand seit dem 14. November. Der starke Anstieg der Ölpreise ist auf mehrere Faktoren zurückzuführen, die von der positiven Wirtschaftsstimmung in den USA bis hin zu den Konjunkturprogrammen in China reichen. Beide dürften die Nachfrage ankurbeln, während die zunehmenden Spannungen im Nahen Osten das Angebot unterbrechen dürften.

WTI-Rohöl befindet sich in einem primären Abwärtstrend, aber letzte Woche durchbrachen die Preise den entscheidenden Widerstand und den Dezember-Höchststand von 76,18 $, was auf eine kurzfristige Fortsetzung des Bullenmarkts hindeutet. Die Preise könnten nun bis zum nächsten Widerstandsniveau bei 79,50 bis 80,00 US-Dollar und weiter in Richtung der Zone von 86,00 bis 90,00 US-Dollar steigen. Auf der anderen Seite liegt die unmittelbare Unterstützung bei 76,00 $, gefolgt von 72,00 $.

Handelsstrategie:

Sie können Long-Positionen in Rohöl auf drei Ebenen eröffnen.

First– Geben Sie Long-Trades ein, wenn die Preise über 80,00 $ schließen oder 81,50 $ durchbrechen. Setzen Sie einen Stop-Loss bei 79,00 $ und steigen Sie aus, wenn sich der Preis 86,00 $ nähert.

Second- Eröffnen Sie Long-Positionen, wenn der Preis auf 76,00 $ pro Barrel sinkt, mit einem Stop-Loss bei 75,00 $ für ein Gewinnziel von 79,00 $.

Third- Long-Positionen können auch eingerichtet werden, wenn der Ölpreis auf 72,00 $ fällt. Platzieren Sie einen Stop-Loss bei 71,00 $ und steigen Sie im Bereich von 76,00 $ bis 79,00 $ aus.

Stellen Sie sicher, dass bei Ihren Trades Trailing-Stop-Orders platziert werden.

WTI-Rohöl-März-Futures (CLH24) – Tageschart

Klicken Sie auf den Link, um das Diagramm anzuzeigen – TradingView – Alle Märkte verfolgen

Spot EURUSD

Der Euro schloss am Freitag nahezu unverändert bei 1,0853 gegenüber seinem US-Gegenstück und unterbrach damit den Rückgang vom Vortag, nachdem die Europäische Zentralbank die Zinssätze bei ihrer ersten geldpolitischen Sitzung unverändert ließ im Jahr 2024, und die US-Wirtschaft wuchs im letzten Quartal 2023 um 3,3 %.

Das Paar wurde in den letzten Wochen in einem engen Band mit einer Abwärtstendenz gehandelt, und dies wird wahrscheinlich in naher Zukunft so bleiben, wobei die Preise wahrscheinlich zwischen der Unterstützungszone bei 1,0750-1,0760 und dem Widerstand bei 1,0950 schwanken. Ein Ausbruch über eines dieser Niveaus könnte das Paar um 150–200 Punkte in diese Richtung treiben.

Handelsstrategie:

Eröffnen Sie Long-EURUSD-Positionen bei 1,0750/60 mit einem Stop-Loss bei 1,0700 für ein Gewinnziel von 1,0870-1,0950. Steigt der Euro hingegen von den aktuellen Niveaus aus, verkaufen Sie das Paar bei 1,0950 mit einem Stop-and-Reverse bei 1,0990, um ein Gewinnziel von 1,0770-1,0800 zu erreichen. Wenn die Stopps erreicht werden, halten Sie an den Long-Trades mit einem Stop-Loss bei 1,0920 fest, um ein Gewinnziel von 1,1110 zu erreichen.

Stellen Sie sicher, dass bei Ihren Trades Trailing Stops gesetzt sind.

Spot EURUSD – Tageschart

Klicken Sie auf den Link, um das Diagramm anzuzeigen – TradingView – Alle Märkte verfolgen

SpainUS

SpainUS