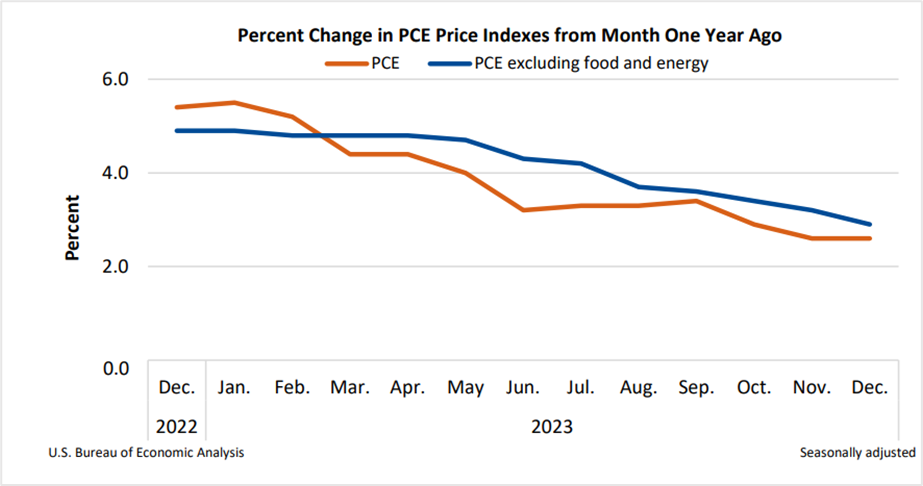

個人消費支出(PCE)は、12月は前月の-0.1%から0.2%上昇しましたが、年率は2.6%で横ばいでした。商務省経済分析局(BEA)は金曜日、食品価格が0.1%上昇し、エネルギーが0.3%上昇したと発表した。ロイターがエコノミストを対象に行った調査の平均は、月次および年次の総合インフレ予測を的中させた。一方、食品とエネルギー価格を除いたコアPCEは前月の0.1%から0.2%上昇し、年率では11月の3.2%から2.9%のペースで上昇し、2021年3月以来最小の上昇となった。

過去40年間で最悪のインフレ時期は過ぎたが、市場の専門家らは、物価がパンデミック前の水準に戻るには数年かかる可能性があると考えている。一方、連邦準備制度理事会はインフレを抑制するために金利を数十年ぶりの高水準である5.25~5.50%まで引き上げ、経済の発展には影響を与えていないが、アナリストらは、借り入れコストの高さが成長を押し下げるまでにそう長くはかからないとみている。

ウォール街の専門家によると、インフレの上昇は、将来の金融政策の道筋を描く際にも、金利を現在の水準に据え置くという連邦準備理事会の決定を妨げるものではないという。政策当局者らは2024年最初のFOMC会合に向けて1月30─31日に集まる予定で、市場では政策据え置きが圧倒的に期待されている。

PCE指数レポートの主なハイライト

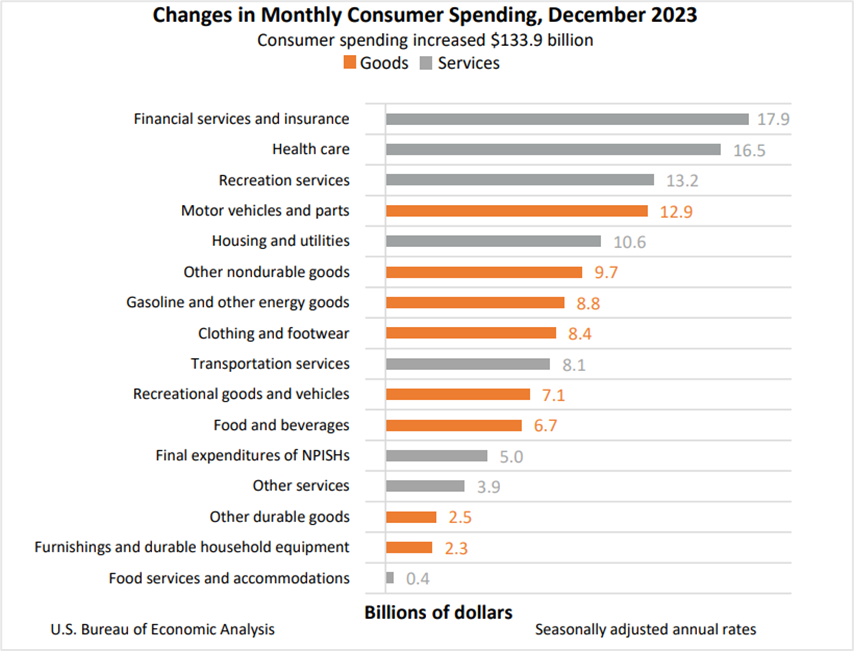

12月の個人所得は前月比0.3%または600億ドル増加したが、可処分所得は増加した個人所得から税金を差し引いた個人所得(DPI)は0.3%、つまり518億ドル増加した。個人消費支出(PCE)、個人利息支払額、個人経常送金支払額の合計で構成される個人支出は0.7%または1,347億ドル増加し、個人消費は0.7%または1,339億ドル増加しました。一方、12月の個人貯蓄は7,667億ドルとなり、個人貯蓄率は3.7%となった。

消費者はサービスと商品の両方にお金を費やします。サービス分野では、金融サービス、保険、ヘルスケア、レクリエーションサービスが増加に最も大きく貢献した。財の中で最も寄与したのは、自動車とその部品、その他の非耐久財、ガソリン、その他のエネルギー財でした。

エコノミストによるPCE指数12月レポートのレビュー

ソーンバーグ・インベストメント・マネジメントのジェフ・クリンゲルホーファー氏ははインフレ上昇はすべきだと考えている』 FRB当局者らは、たとえインフレ率が低下し金利が変わらなくても、金融政策の引き締めはさらに進むと指摘しているため、現時点では市場に大きな懸念を与えているわけではない。

RSMの首席エコノミスト

ジョセフ・ブルスエラス氏は、FRBが優先するインフレ指標は、間もなく中銀の目標である2.0%に達する可能性を示唆しており、政策立案者が複数年にわたる政策転換を開始する環境を作り出すだろうと述べた。そうなると金利は2.5%から3.0%の範囲に向かうことになる。 FRBの指標金利は現在5.25~5.50%となっている。PNCファイナンシャル・サービスのエコノミスト

ガス・フォーチャー氏は、インフレ鈍化のペースが景気後退を決定すると考えている。来年の同時期までにインフレ率が2%に低下した場合、それは景気後退によるものとなるだろう。しかし、経済成長が衰えることなく減速した場合、年末か2025年初めまでにFRBの目標まで低下する可能性があります。

個人消費支出ニュースに対する市場の反応

米国株式市場は金曜日、鍵を握る状況でまちまちで終了した株価指数は週に何度も最高値を更新しました。 S&P500種とナスダック100種は過去最高値から下落したが、今週のFOMCと失業率報告を前に投資家が利益確定したため、ダウ工業株30種平均は小幅上昇して取引を終えた。しかし、反落にもかかわらず、主要3指数は3週連続で上昇し、13週中12週で上昇した。

S&P 500 のヒット記録は、エヌビディア (NVDA)、ブロードコム (AVGO)、アドバンスト マイクロ デバイス (AMD)、マイクロソフト (MSFT)、人工知能(AI)の流行が市場全体を過去最高値に押し上げる中、アップル(AAPL)は堅実な利益を記録した。しかし、ベンチマークとなる株価指数の他の10セクターは過去最高値を約15%下回って取引されており、市場全体を牽引する少数の有力銘柄がつまずいた場合には下落に脆弱になる可能性があるため、投資家を動揺させている。

金曜日

米国債利回りは、12月の個人消費支出報告で米国経済が軟着陸するとの投資家の期待を強めたため、午前中の安値を反転し、金曜日の大部分が上昇して終了した。しかし、さらなる政府債務が市場に打撃を与えることや、連邦準備理事会(FRB)によるバランスシート削減の必要性への懸念を背景に、利回りの低下は長くは続かなかった。

2年国債利回りは5.6ベーシスポイント上昇して4.355%、10年国債利回りは2.1ベーシスポイント上昇して4.141%、30年国債利回りは1ベーシスポイント低下して4.355%となった。 4.271%。一方、インフレ予測指標である2年物Tノートと10年物Tノートとの間のイールドカーブは21.4ベーシスポイントの逆転状態が続いた。

今週、米国財務省は、政府が高額な社会保障と利払いの中で次の四半期の歳出要件を満たす準備をする中、新たな債券の競売を実施する予定です。

アクション・エコノミクスのキム・ルパート氏によると、財務省証券の発行規模はすでに記録的な水準に達しており、いくつかのクーポンは記録的な水準に達しているという。供給が需要を上回っているため、投資家が追加債務を取るためにより高いプレミアムを要求したため、先週水曜日には5年債は4.055%以上で売却された。

米国通貨は、12月のPCE価格指数データが小幅上昇したことを受けて金曜日、ドル指数(DXY)の対応通貨に対して下落し、今年後半の利下げへの期待が高まった。先進国の6通貨バスケットに対する米ドルのパフォーマンスを追跡するこの指数は、投資家が水曜のFOMC会議の結果と年末にかけての非農業部門雇用者数のデータを待ち望んでいたため、出来高が少ない中、0.14%下落して103.433となった。週。

スポット EURUSD と GBPUSD のペアはそれぞれ 1.0853 と 1.2703 でほぼ変わらず終了しましたが、ドルは対日本円で 0.33% 上昇して 148.14 で落ち着きました。

キャピタル・エコノミクスのエコノミスト、ジョナサン・ピーターソン氏によると、米国からの堅調な経済指標にも関わらず、ディスインフレ圧力が米ドルの急騰を抑制しており、これを背景に、来年の米ドル高の見通しは依然として厳しいとのこと。数四半期。

テクニカルビュー

WTI原油先物3月先物(CLH24)

原油先物は、金曜日は3日連続で1バレル当たり78.01ドルで取引を終え、11月14日以来の最高値を記録した。原油価格の急激な上昇は、米国の明るい景況感や中国の景気刺激策など、さまざまな要因によってもたらされており、どちらも需要を押し上げると予想されている一方で、中東の緊張の高まりにより供給が混乱すると予想されている。

WTI原油は主要な下落傾向にあるが、先週、価格は決定的な抵抗線と12月の高値である76.18ドルを突破し、短期的な強気相場の延長を示している。価格は現在、79.50ドルから80.00ドルの次の抵抗レベル、そしてさらに86.00ドルから90.00ドルのゾーンに向けて急騰する可能性があります。下値としては、当面のサポートは 76.00 ドルで、次に 72.00 ドルです。

取引戦略:

原油のロングポジションは 3 つのレベルで開始できます。

First– 価格が $80.00 を超えて終了するか、$81.50 を突破する場合は、ロング取引を開始します。 79.00ドルでストップロスを設定し、価格が86.00ドルに近づいたら終了します。

Second- 価格が 1 バレルあたり 76.00 ドルまで下落した場合はロングポジションをオープンし、利益目標 79.00 ドルに対してストップロスを 75.00 ドルとします。

Third- 原油価格が 72.00 ドルまで下落した場合は、ロングポジションを設定することもできます。ストップロスを $71.00 に設定し、$76.00 ~ $79.00 ゾーンで終了します。

トレーリングストップ注文が取引に発注されていることを確認してください。

WTI原油3月先物(CLH24)-日足チャート

リンクをクリックしてチャートを表示します – TradingView — すべての市場を追跡

スポットEURUSD

ユーロは金曜、米国対ユーロでほぼ変わらず1.0853で取引を終え、欧州中央銀行が最初の政策会合で金利を据え置いたことを受けて、前日の下落は一服した。 2024 年には米国経済は 3.3% 成長し、2023 年の最終四半期に成長しました。

ペアは過去数週間にわたって下方バイアスのあるタイトなバンド内で取引されており、これは短期的には続く可能性が高く、価格は1.0750~1.0760のサポートゾーンと1.0950のレジスタンスゾーンの間で変動する可能性が高い。これらのレベルのいずれかをブレイクアウトすると、ペアはその方向に150〜200ポイント動く可能性があります。

取引戦略:

EURUSDのロングポジションを1.0750/60でオープンし、ストップロスは1.0700で、利益目標は1.0870~1.0950です。一方、ユーロが現在の水準から急騰した場合は、1.0950でストップを付けてショートし、1.0990でリバースして1.0770~1.0800の利益目標を達成します。ストップに達した場合は、利益目標 1.1110 に向けて、ストップロスを 1.0920 に設定してロングトレードを続けます。

トレーリングストップが取引に配置されていることを確認してください。

スポット EURUSD- 日足チャート

リンクをクリックしてチャートを表示します – TradingView — すべての市場を追跡