Известно, что все начинается с идеи. Затем идея начинает постепенно приобретать форму. Предприниматели развивают бизнес, получая финансирование от частных инвесторов. Часть компаний либо остается на этом уровне и, если и расширяются, то очень медленно, либо вытесняются конкурентами и перестают существовать — таких компаний большинство. Но есть и такие организации, которые сами вытесняют конкурентов с рынка и разрастаются до таких масштабов, когда средств частных инвесторов становится уже недостаточно, и им нужно искать финансирование из других дополнительных источников. В этой статье расскажем, что представляет собой IPO и ответим на различные вопросы: для чего это нужно, как принять участие в IPO и многие другие.

Что такое IPO

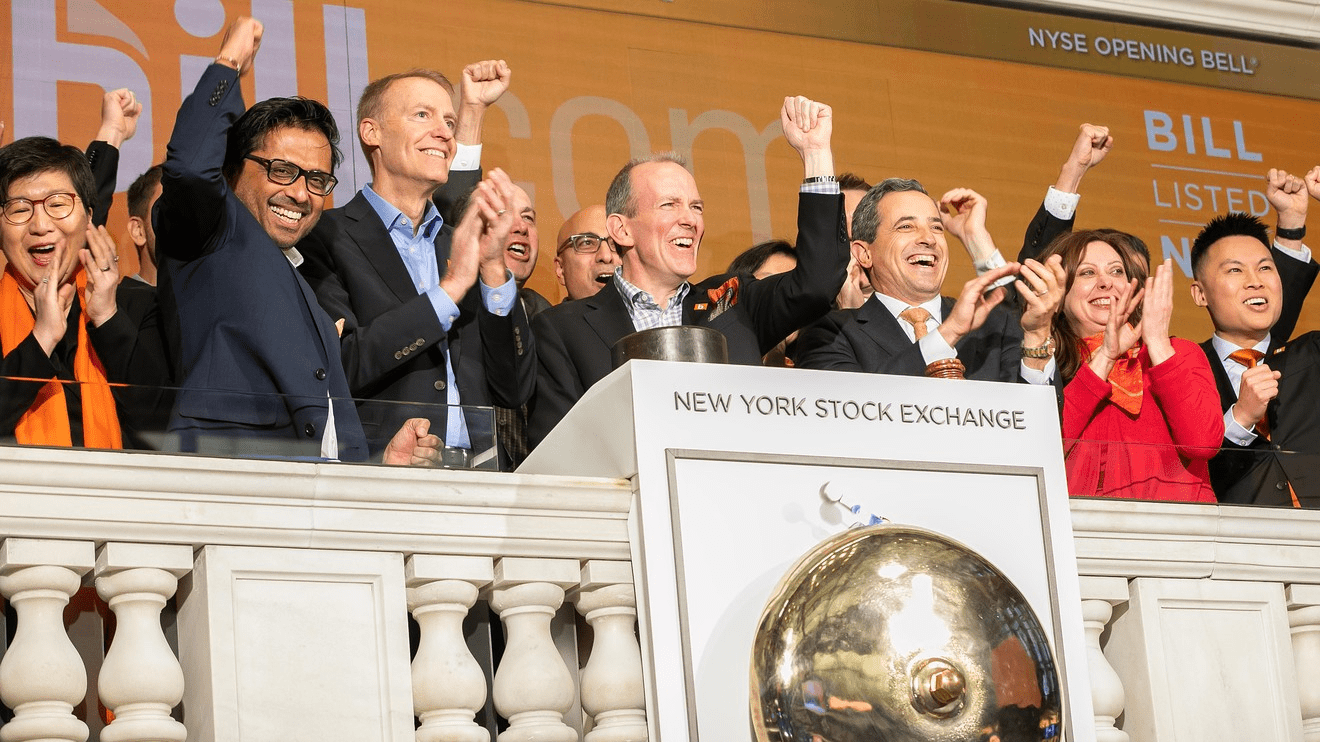

IPO или Initial Public Offering — первичное публичное предложение. Это процесс, посредством которого частная компания выпускает собственные акции для продажи широкому кругу инвесторов и трейдеров на фондовых биржах. Говорят, что так компания становится публичной, т.е. открытой для инвестирования широкого круга лиц, а не только частных инвесторов на закрытых заседаниях.

Акции – ценные бумаги, выпущенные компанией, определяющие права владельца на получение прибыли в виде дивидендов и порядок его участия в деятельности компании. Акции относятся к долевым вида расписок. В отличие от гособлигаций, относящихся к долговым распискам, акции не предоставляют гарантии выполнения каких-либо обязательств в случае банкротства фирмы. Поэтому акции относятся к высокорисковым активам, т.е. их владелец может потерять все.

Процесс аккредитации для IPO очень непростой. Чтобы успешные стартапы стали публичными компаниями, потребуется немало времени, а компания на тот момент уже должна иметь крупные обороты и оцениваться, как минимум, в миллионы долларов. Хотя стартапы также могут привлекать публичные инвестиции, но не могут на законных основания выпускать свои акции. Такая форма привлечения инвестиций называется краудфандинг. А сама процедура проводится через специальные краудфандинговые платформы, где инвестировать может любой желающий. Для того, чтобы компания вышла на IPO, финансовые регуляторы выдвигают ей список требований.

Зачем нужно IPO

Сам аккредитования участия компании в IPO является показателем успешности. IPO рассматривается как стратегия выхода для учредителей компании и ранних частных инвесторов, реализующих полную прибыль от своих частных инвестиций. Если компания активна расширяется и начинает осваивать новые рынки, как внутри страны, так и за рубежом, то ей необходим дополнительный денежный поток.

Сперва инвесторами компании становятся частные доверенные лица: знакомые или посторонние предприниматели, другие компании или банки. Финансировать компанию могут и кредитные организации, выдавая им ссуду под проценты. Но редким начинающим и молодым компаниям банки могут выдать кредит на бизнес, а процесс остается достаточно сложным и трудоемким: нужно предоставлять подробный бизнес-план, регулярно представлять подробные отчеты деятельности и множество других банковских приблуд. К тому же, банки и другие кредитные организации не заинтересованы в успехе компании, а нуждаются только в возвращении ссуды. Поэтому руководители ищут заинтересованных инвесторов, чтобы расширять свой бизнес. Но на какой-то стадии развития, собственных средств компании и частных инвесторов становится уже недостаточно, поэтому они переходят на следующий уровень и принимают решение выпустить акции на бирже.

Главная цель IPO – привлечение денежных средств от внешних инвесторов для финансирования компании, чтобы предоставить этим инвесторам определенный и ограниченный набор прав. Так организации создают ликвидный рынок для акций компаний, где их крупные инвесторы и физические лица могут свободно покупать и продавать.

Требования к компаниям

Для того, чтобы андеррайтеры приняли и рассмотрели заявку от компании, ей необходимо удовлетворять требованиям. Требования определяют Комиссии по ценным бумагам и биржам (или подобные организации в зависимости от страны пребывания), например, SEC в США и CySEC в республике Кипр, и фондовые биржи. В России контроль над организацией и проведение первичного публичного размещения осуществляется Банком России. Для регистрации на IPO российским фирмам необходимо подготовить официальный меморандум, в котором будет указана вся необходимая информация о ее деятельности.

Какие основные требования предъявляются компаниям

Конкретные требования определяются при оценке компании и каких-то определенных рамок на этот счет нет, но компании должны удовлетворять следующим критериям:

- Перспективность. Необходимо, чтобы продукция компания было востребована на рынке. Компания должна иметь большой денежно-товарный оборот, а ее финансовые показатели должны активно расти;

- Планирование. У компании должен быть тщательно проработан бизнес-план, и ей нужно иметь крупные стратегические цели;

- Опытное руководство. Руководящему составу необходимо иметь обширный опыт управления компанией, и аккредитаторы должны удостовериться, что они действительно заинтересованы в проведении IPO, а не просто хотят собрать побольше денег. Т.е. выход на IPO должен быть еще и оправдан;

- Интерес инвестор. Достаточно ли компания привлекательна для инвесторов? Андеррайтеры тщательно собирают и оценивают статистику компании за прошедшие отчетные периоды и делают выводы о том,

- Рыночная обстановка. При выходе на IPO оценивается и окружающая обстановка на рынке для того сектора экономики, которому принадлежит контора.

Если все документы в порядке и компания удовлетворяет этим и другим требованиям, которые ей выдвигаются, то аккредитаторы принимают заявку и начинают процедуру подготовки к проведению IPO, проходящую в несколько этапов.

Этапы IPO

Как мы уже говорили, список требований устанавливают специальные организации — андеррайтеры, в качестве которых выступают финансовые регуляторы и фондовые биржи. У каждого института есть свои требования, которым компания должна удовлетворять. Весь процесс комплексно состоит из двух основных частей:

1 часть. Так называемая предмаркетинговая фаза размещения, в рамках которой осуществляется:

- Оценка готовности к выходу на IPO;

- План реализации подготовки к IPO.

2 часть. Размещение. Его можно условно разделить на два шага:

- Выход на биржу и организация проведения для участников первичного публичного предложения;

- Непосредственно проведение IPO.

Заинтересованная в первичном публичном предложении компания может как обратиться только к андеррайтерам, так и публично заявить о своих намерениях, тем самым вызвав общественный резонанс, что будет большим преимуществом и может положительно сказаться на решении регулятором: такая информация может помочь повысить интерес к компании, увеличить продажи и в целом улучшить статистику.

Компании сами выбирают андеррайтеров: она может выбрать одного или нескольких андеррайтеров для управления различными этапами процесса подготовки и проведения IPO. Андеррайтеры полностью участвуют во всех аспектах подготовки и сопровождают компанию на всех этапах первичного публичного размещения: от подготовки документов и подачи заявок до маркетинговой кампании и выхода на биржу.

Подготовка к IPO проходит в несколько этапов:

- Сначала компании выбирают андеррайтеров, оговаривают условия и подписывают с ними соглашение на предоставление услуг. Необходимо привести компанию в нужный вид перед тем, как осуществлять подготовку к размещению. Нужно повысить качество руководства, провести грамотную маркетинговую кампанию, расширить инфраструктуру бизнеса и т.д. Поэтому подготовительный этап необходимо начинать заранее — за несколько лет до подачи документов. Необходимо привести контору должным образом в соответствие условиям размещения на фондовом рынке.

- Сбор документов и приведение компании в соответствие требованиям. В среднем подготовка к выходу на биржу занимает от шести до девяти месяцев. Андеррайтеры в это время оценивают компанию и вносят свои корректировки и предложения, обсуждают условия свои услуг и подбирают оптимальный тип ценных бумаг, а также:

- Рекомендуемую цену предложения;

- Количество выпускаемых акций;

- Предполагаемые сроки для рыночного предложения.

Если сильно завысить цену на акции или выпустить слишком большое количество акции, то IPO может провалиться. Необходимо тщательно оценить спрос и правильно определить параметры для выхода на рынок.

- Формируется команда IPO и подбирается оптимальная дата выхода на рынок. На этом этапе подбираются квалифицированные юристы, бухгалтеры и эксперты Комиссии по ценным бумагам и биржам. Основным документом для подачи заявки на IPO является форма S-1, состоящая из двух частей: проспекта и конфиденциальной информации о подаче заявки. Здесь же указывается ожидаемая дата подачи заявки. Сроки, оговоренные в предыдущем пункте, лишь относительные. Они могут меняться в зависимости от различных факторов, как внутренних, так и внешних. Следует учитывать неблагоприятное время для рынков, надвигающиеся кризисы и прочие факторы, которые могут негативно сказаться на ходе IPO.

- Предварительный маркетинг для выпуска акций. Прежде чем размещаться, компании необходимо “подготовить почву” и, так сказать, “разогреть аудиторию”. Узнаваемость в СМИ — один из важнейших критериев для успеха будущего предприятия. На протяжении всего процесса андеррайтеры проводят маркетинговый анализ, корректируют данные и оценивают показатели спроса. Они могут изменить цену акции для IPO или дату выпуска, а также вносят свои предложения, чтобы компания соблюдали все необходимые требования для участия.

- Выпуск акций. Пятый и заключительный этап. Конечно, на это все не заканчивается и компании в период IPO, как и после него, придется прикладывать еще большие усилия. Компания реализует свои акции, стоимость которых теперь зависит от стоимости собственного капитала акционеров (капитализация компании). Затем компания, советуясь с андеррайтерами, могут проводить другие операции: выпускать новые акции или выкупать часть акций у нынешних инвесторов.

Прямой листинг на биржах

Компании могут выйти на биржи без непосредственного участия андеррайтеров. Этот процесс позволяется пропустить. С одной стороны, так компании экономят лишние средства и могут лучше сфокусировать на маркетинговых стратегиях, но с другой стороны, если будет недостаточно опыта для подготовки, то они могут не только провалиться, но и не выйти на биржу. Кроме того, такое предложение доступно только крупным компаниям с известным брендом.

Знаете ли вы. На криптовалютном рынке создали собственный аналог традиционному IPO – ICO (Initial Coin Offering) – первичное предложение токенов. Это позволило многим бизнесам привлекать инвестиций через криптовалюты в обход регуляторов. Многие компании смогли собраться миллионы и нажились на доверчивых пользователях, но такой подход нанес серьезный ущерб крипторынку в 2018 году, на который пришелся расцвет ICO-проектов. Компании собрали миллиарды долларов в криптовалютах, а потом подавали через биржи, обрушив курс самых крупных криптоактивов. И ни криптоторговые площадки, ни регуляторы не смогли этому воспрепятствовать (а, скорее всего, криптобиржи и не стали этого делать). В результате крипторынок потерял многих инвесторов, которые остались ни с чем. В этом заключается основная проблема децентрализованного криптосектора: жадность инвесторов, сочетающаяся с отсутствием финансовой грамотности. Они ожидали быстрой прибыли, а в итоге оказались на улице — пожалуй, ICO была одной из самых крупномасштабных афер в истории финансовых рынков.

Преимущества и недостатки IPO

Поскольку IPO проводится с целью привлечения капитала, то такой подход для этой задачи содержит множество преимуществ. В первую очередь, следует сказать, что продажа акций более простой по сути процесса способ привлечь инвестиции, поскольку инвесторы часто диктуют свои условия. Здесь все происходит наоборот: компания описывает все условия и права владельцев акций, определяет величину дивидендов, а инвесторы сами принимают решение, устраивают ли их такие условия или нет.

После выхода на биржу компания получает доступ к широкому кругу инвесторов, причем не только внутри родной страны, но и за рубежом. Облегчается процесс приобретения акций и для самих инвесторов, если они являются участниками биржи, но для них существуют специальные условия. К счастью, приобрести акции можно и через специальных брокеров. Мы уже писали в другой нашей статье о том, как купить акции российским инвесторам. Если вы интересуетесь инвестициями, то советуем ознакомиться.

Еще одно важное преимущество — компания становится более прозрачной. Выход на IPO это как маркировка на золотом слитке: если она есть, то гарантирует качество. Поэтому инвесторы уверены, что инвестируют в надежную, развивающуюся компанию. Это не просто очередной стартап, который может закрыться, не успев выйти даже на прибыль. Аккредитаторы тщательно выбирают компании и приводят их в соответствие требования регуляторов и бирж. Компании могут проводить вторичные предложения, получив доступ к рынку IPO, чтобы увеличить приток инвестиций.

Другое, не менее важное достоинство — репутация. Выход на IPO говорит о престижности компаний и вызывает доверие у потенциальных инвесторов к ним. Все эти факторы пойдут только на пользу компании. Также, ими могут заинтересоваться более крупные инвесторы, которые прежде не проявляли пристального внимания.

Основной недостаток для инвесторов заключается в том, что риски сохраняются. К сожалению, какой бы перспективной не казалась компания, всегда что-то может пойти не так. Поэтому риски никуда не деваются: неудачный маркетинг, преобладание конкурентов, кризис, неправильные действия руководства, и котировки могут пойти вниз. От этого никто не застрахован. Инвестиции всегда связаны с риском, и это надо учитывать.

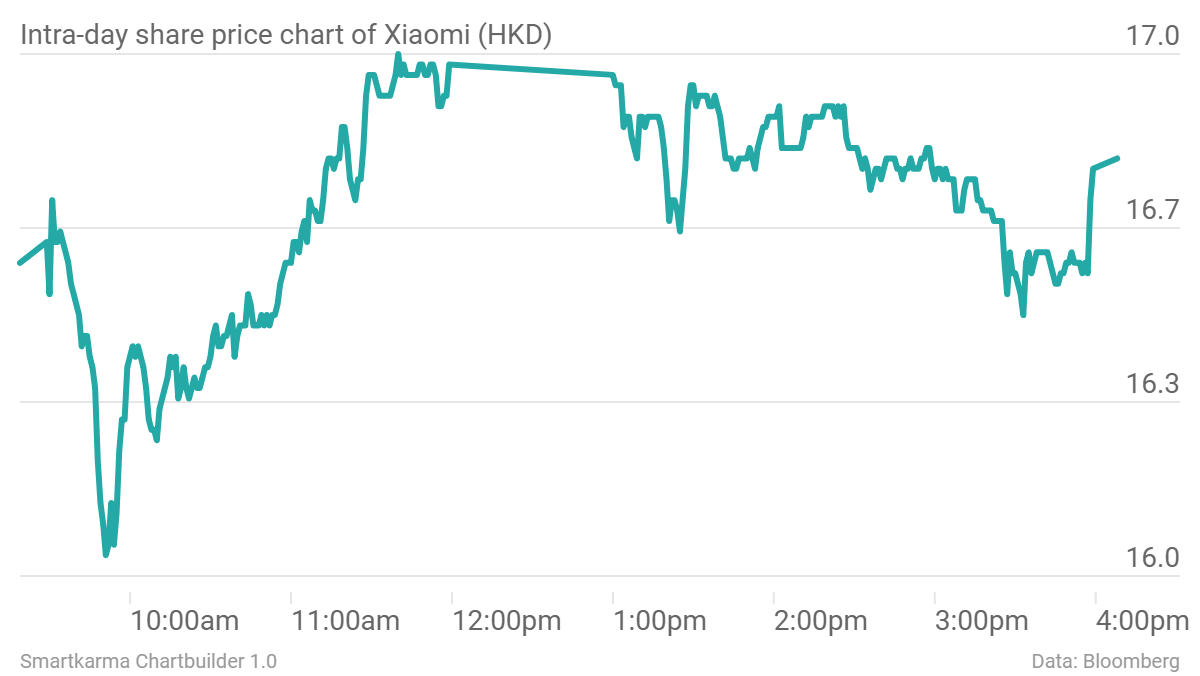

Процедура ППР представляет собой сложный, трудозатратный и дорогостоящий процесс. Для компании также есть определенные риски. Высокие расходы на маркетинговую кампанию и оплату услуг андеррайтеров могут не окупиться, в результате чего фирма понесет огромные убытки. Предприятия могут неправильно провести оценку капитализации, стоимости или количества акции в пакете. Яркий пример провального IPO — Xiaomi. Они решили выйти на биржу в 2018 году, что уже само по себе было неблагоприятным периодом. Объясним почему. Первый фактор, который сыграл против Xiaomi — неправильная оценка стоимости компании. Ее переоценили почти в два раза, поэтому вместо $10 млрд долларов удалось собрать всего $4,5. После выхода на биржу котировки акции снизились в 2 раза. Второй фактор связан с торговой войной между США и Китаем, которая обострилась в том году. Санкции, введенные против китайского экспорта могли также негативно сказаться на ходе IPO. Рекордсменом среди провальных IPO стал Bats Global Markets — финансовая компания. Они решили провести ППР на собственной площадке, которая не была достаточно подготовлена для этой. На старте торгов система “повисла” и акции одномоментно обрушились в 400 раз, и вместо $16 стоили всего $0,04.

С ростом компании и выходом на такой уровень повышается и ответственность организации перед акционерами и клиентами. Возникает больше юридический, правовых и управленческих сложностей. Возникают риски правовых и регуляторных вопросов, которые могут послужить причиной частных и коллективных исков против компании, приводящих к убыткам и другим неблагоприятным последствиям. Руководству необходимо проявлять больше внимания для грамотного развития стратегии роста. Кроме того, следует учесть и тот факт, что акционеры могут участвовать в деятельности компании, получая право голоса, в результате чего могут контролировать решения компании.

После выхода на фондовый рынок усложняется менеджмент предприятия. Начинают вмешиваться иные факторы, которые поступают уже со стороны акционеров. Управляющие могут ориентироваться не на реальные финансовые показатели рыночного спроса, а на показатели рынка ценных бумаг. Это будет мешать объективному восприятию реального положения.

Нюансы российского IPO

Конечно, опыт в различных странах относительно этой процедуры может в корне отличаться. Именно поэтому так нужны андеррайтеры: следует учитывать не только общие требования и правила для участников, но и особенности рынка в текущем регионе в конкретный отрезок времени.

Тем не менее, вокруг российского IPO нет такого ажиотажа. Вы часто замечаете в новостных заголовках о российских IPO? Вспомните все IPO, которые вам попадались на глаза, и определите, какие из них чаще всплывают в памяти: российские или западные? Все основное финансирование сосредоточено в двух регионах: США и Китай. В меньшей степени — в Евросоюзе и России. Неудивительно, что как инвесторы, так и компании стремятся выйти на зарубежный рынок, где происходят самые интересные движения. Здесь еще играет роль и репутация. Подумайте о продукции, например, Apple и прикиньте, какие ассоциации она вызывает. А теперь проделайте то же самое с отечественными продуктами из этого же сектора. Не можете вспомнить? А стали бы в таком случае инвестировать в компанию, которая выпускает отечественные мобильные устройства? Думаем, ответ очевиден: скорее всего, нет. А если та же компания вышла бы на иностранный рынок? Разумеется, вы бы сразу заинтересовались. Особенно,”подогрелись” бы СМИ, которая активно привлекала бы внимание: “Российская компания Активинвест выходит на биржу NYSE.” Да и для компаний это плюс — если она смогла выйти на международные площадки, где предъявляют высокие требования, то на компанию непременно обратят внимание как отечественные, так и иностранные инвесторы.

Заключение

Часто IPO удается собрать если не всю сумму, то большую часть. Компаниям следует разумно оценивать свои силы. Многие крупные корпорации “обжигались” на этом, несмотря на то, что имели сильное руководство и грамотную стратегию. Среди таких корпораций есть такие известные имена, как Uber. Российский банк ВТБ также пополнил список неудачных IPO. Но есть и успешные примеры. Самые крупнейшие IPO собрали более $20 млрд после размещения. Среди них числятся Alibaba Group ($25 млрд), Softbank ($23,5 млрд)и Американская страховая группа (AIG, $20,5 млрд), а также VISA ($19,7 млрд), General Motors ($18,5) и другие. Некоторые компании могут быть “раздуты” инвестиционными банками и фондами, поэтому нужно внимательно за этим следить, иначе это может привести к большим первоначальным убыткам. Учитывайте также период блокировки. Он может длиться до нескольких лет. Это происходит потому, что андеррайтеры заставляют инсайдеров, должностных лиц и частных инвесторов подписать соглашение о блокировке акции. В это время они не имеют права продавать свои акции. Часто случается так, что после истечения периода блокировки, они избавляются от своих акций и обрушивают курс на биржах. Минимальный период составляет от 90 дней и может продлиться до 24 месяцев. Бывает также период ожидания, который распределяет акции для покупки андеррайтерами. Если это происходит, то цена может увеличиться. Учитывайте эти и другие факторы как при размещении акций, так и при их покупке.

FranceUS

FranceUS