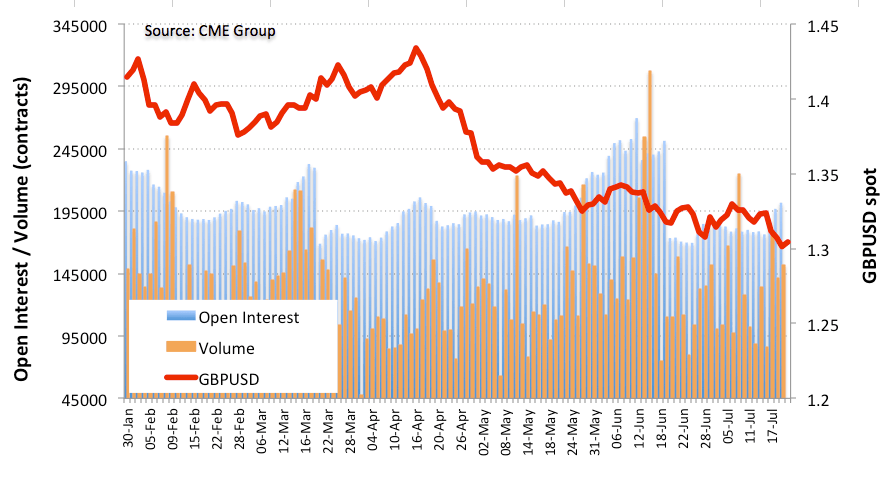

Como se sabe, la cotización de los pares de divisas está determinada por la oferta y la demanda, reflejada en las órdenes pendientes ubicadas en el llamado "libro de órdenes", y en operaciones ya ejecutadas en el mercado, expresadas en el volumen de negociación. El valor de este parámetro, junto con el comportamiento del precio, se usa para predecir movimientos futuros; este método de análisis se llama VSA (Volume Spread Analysis). (Si quiere ser un trader exitoso no olvide conocer los 4 principios para una negociación exitosa)

Desafortunadamente, los datos del mercado Forex no permiten conocer el monto real de los fondos gastados en compras/ventas; el indicador de volúmenes refleja solo el número de transacciones. Por lo tanto, los traders a menudo recurren al análisis de volumen utilizando futuros y opciones de interés abierto (open interest). ¿Qué es esta herramienta? ¿Dónde mirar los datos? ¿Qué estrategias de trading puedo utilizar con estos datos? Responderemos a todas estas preguntas y muchos más en este artículo de nuestro Blog de Forex. (Aprenda a leer el mercado con nuestro artículo Todo lo que necesita saber sobre las velas japonesas)

Productos derivados

Los futuros y las opciones financieras o estándar (que no deben confundirse con las opciones binarias) son activos derivados o, simplemente, derivados. En la interpretación clásica, estos son contratos que otorgan el derecho de suministrar el activo subyacente a un precio predeterminado después de un cierto período de tiempo, lo que proporciona un pago parcial (de garantía) del valor del volumen. (Conozca Cómo las manos fuertes consiguen manipular el mercado Forex)

Los futuros deben su aparición a los vendedores y compradores de productos agrícolas (generalmente, commodities). A mediados del siglo XIX, se fijaban precios para la próxima cosecha, lo que permitió a los productores fijar el valor de los bienes por adelantado.

También fue beneficioso para el comprador comprar futuros, al final del plazo, recibía una cosecha o un reembolso de los fondos recalculados a la tasa actual en el momento del cálculo. Teniendo en cuenta que la caída del suministro solo podía asociarse con una falla de la cosecha, en la cual el precio de los productos agrícolas aumentaba, el Productor tenía que compensar la diferencia con su propio bolsillo. (Si acaba de empezar a operar en el mercado Forex, lea nuestros Consejos para construir un plan de trading exitoso)

En la década de los 70s, los futuros se estandarizaron por el monto del activo subyacente, denominado lote, el tamaño del depósito (garantía), el margen, el precio de lanzamiento, la duración del contrato (el tiempo de vencimiento).

Además, a parte de los derivados de suministros, aparecieron contratos de liquidación, donde con la ayuda de la compensación, el resultado financiero se volvió a calcular con la eliminación de un margen negativo o positivo de un margen positivo en la cuenta del Vendedor o del Comprador.

Concepto de interés abierto en los futuros

Los futuros es un contrato estandarizado que es válido por una semana, mes, trimestre o año. Este período se llama el tiempo de expiración.

El número de futuros teóricamente es infinito: el mercado bursátil actúa como la segunda parte y emite un contrato si el trader desea comprar/vender futuros y no encuentra a un Vendedor o Comprador. La bolsa también mantiene los registros de volumen de trading de los derivados, denominado compensación, que verifica la seguridad marginal del tenedor del derivado para evitar un incumplimiento en la liquidación final, que tiene lugar el último día del plazo de los futuros o de la opción. (Si es usted un scalper, lea nuestras 10 reglas básicas para obtener ganancias usando scalping)

El contrato emitido permanece abierto hasta que el trader lo cierre realizando un "offset agreement": comprando un número igual de derivados vendidos o vendiendo un número igual de contratos previamente comprados (por un total de cero).

Toda bolsa está obligada a informar sobre los cambios en los contratos abiertos, que se denominan "intereses", y sus volúmenes. La información sobre ellos está disponible online para los traders (cinta de negociaciones) y se duplica públicamente en la bolsa de valores (una o más veces) durante el día. (Algo fundamental para operar con éxito en Forex es la elección de un buen bróker, si es la primera vez que va a elegir a un bróker y no sabe cómo hacerlo, le recomendamos que lea nuestro artículo ¿Cómo elegir a un bróker?)

El interés abierto de los futuros (OI, del inglés Open Interest) es el volumen acumulado de compras o ventas, en poder de los traders, de contratos de derivados.

Como puede verse en las definiciones presentadas, en contraste con el volumen de operaciones en las bolsas y en el mercado Forex, que solo constata el hecho de un intercambio entre el dinero y el activo, el OI caracteriza el nivel de posiciones mantenidas o cerradas, reflejando con mayor precisión la demanda en el instrumento analizado. (¿Quiere ser un trader profesional? Lea nuestro artículo Requisitos para ser un Trader Profesional)

Opciones FINANCIERAS

Una opción es un derivado financiero más complejo, a veces percibido como un segundo derivado, ya que siempre se basa en futuros, no en bienes reales.

En el sentido más simple, la compra de un contrato de opción le da al operador la oportunidad de asegurar un activo contra una caída o subida por encima o por debajo de un precio específico. El valor del activo o el valor del par de divisas se divide en strikes: números redondos en incrementos de 50 puntos. Para cada uno de ellos puedes: (Conozcacómo abrir su propia sociedad o agencia de valores Forex en España)

- Comprar un contrato Put, que implica obtener ganancias de la caída del precio por debajo del nivel elegido, igual al de los futuros, si el contrato se vendiera al precio de strike;

- Comprar un contrato Call, que implica obtener ganancias del crecimiento del precio por encima de un nivel elegido, igual al de los futuros, si el contrato se comprara al precio de strike.

El seguro es válido durante el período de vencimiento: un mes, un trimestre, que coincide con los futuros, pero se produce uno o dos días después. El desplazamiento se justifica por la acumulación de una nueva serie de futuros sobre opciones de suministro.

Como cualquier comprador de seguros, un trader se arriesga a perder solo el valor de la prima pagada en el strike, pero deja para sí la oportunidad de obtener ganancias al subir o bajar el precio. El vendedor recibe inmediatamente una ganancia de la transacción, ya que se le acredita la prima pagada por el Comprador, pero corre el riesgo de perder una pérdida ilimitada en el momento de su vencimiento. (Descubra Todos los secretos del Trading de Alta Frecuencia (HFT))

En realidad, el 80% de la prima pagada se destina a los vendedores, y el 20% restante se compensa mediante estrategias complejas. Las opciones son el único activo cuyo resultado financiero y el tamaño de la prima de cada strike se pueden calcular por adelantado. Los economistas Fisher Black y Myron Scholes, quienes descubrieron el modelo de cálculo del coste del striek, ganaron el Premio Nobel por esto, y la empresa Long-Term Capital Management mostró cómo ganar de manera ingeniosa y perder de manera fantástica. (Sepa qué hacer cuando un bróker le estafa y le engaña con nuestro artículo ¿Puede realmente recuperar su dinero de un bróker fraudulento?)

Otro ejemplo de altas ganancias en contratos de opciones fue la estrategia de un equipo de estudiantes: los creadores del robot Panda, que presentaron públicamente el algoritmo en el concurso "Mejor inversor privado". El robot venció a los creadores de mercado, habiendo aumentado la liquidez del mercado de derivados cientos de veces y obtuvieron un rendimiento del 8000% durante tres meses de negociación. (Invierta y gane dinero en 2019 con nuestros Consejos para inversores en 2019. Qué debe incluir en su cartera)

La "sonrisa de la volatilidad" proporcionó un alto beneficio, una curva de cambio construida en el valor teórico de las primas de opción de compra (Call) y venta (Put), que permitía comprar y vender contratos con una desviación de sus valores.

A diferencia del mercado spot o de futuros, las opciones, como corresponde a un segundo derivado, tienen un cambio no lineal en la prima de cada contrato, que depende de:

- Desde el momento hasta la expiración y tiende a cero;

- La velocidad de aproximación a la cotización de strike;

- La volatilidad

Interés abierto en opciones

A diferencia de los futuros, en los que Open Interest se define por un solo valor, los contratos de opción tienen un OI separado para Put y Call, separados a su vez por cada strike.

El interés abierto de opciones se divide por niveles de precios (strikes) especificando el volumen acumulado de los contratos Call y Put comprados y vendidos, por separado para cada tipo.

Como puede verse en las definiciones presentadas, en contraste con el volumen de operaciones en las bolsas y en el mercado Forex, que establece el hecho de intercambiar dinero y un activo, un OI caracteriza el nivel de posiciones mantenidas o cerradas, reflejando con mayor precisión la demanda en el instrumento analizado. Además, los contratos de opciones muestran el interés de los oferentes en cada nivel de precio (Strike), que permite predecir la dirección de la tendencia y especificar el momento de la reversión del precio. (Si no quiere perder más dinero en el trading en Forex, utilice la estrategia Inside Trend System - El sistema de trading perfecto para aquellos que ya están cansados de perder dinero)

Los futuros sobre los pares de divisas en Forex

Los futuros sobre los pares de divisas están presentes en muchas bolsas nacionales, pero la Bolsa Mercantil de Chicago (CME) se considera el centro internacional para el comercio de estos activos. Este grupo incluye varias plataformas de trading que operan en la misma plataforma del mercado de contratos designados, Designated contract market (DCM). Su sección de derivados de divisas tiene una participación dominante en el volumen de negocios mundial y el número de transacciones en estos instrumentos. (Para comprender la acción que tiene el volumen en el precio lea nuestra Guía completa para el análisis de la dispersión del volumen (VSA) en Forex)

Como en otras partes, los derivados en este sitio están estandarizados por la duración del contrato, llamado "serie" - semana, mes y trimestre.

Dado que los derivados representan un contrato para el precio futuro de un activo (en este caso, las divisas), se negocian mucho antes del inicio de la circulación, por ejemplo, los futuros para el próximo trimestre o mes se pueden comprar "hoy". Al mismo tiempo, las cotizaciones de los derivados de la serie actual y la serie subsiguiente son aproximadamente las mismas, por lo tanto, para no confundirse, cada contrato se designa mediante un código numérico y alfabético estándar internacional. (Sepa Cómo utilizar la estrategia de Forex "Gambito" para operar con éxito)

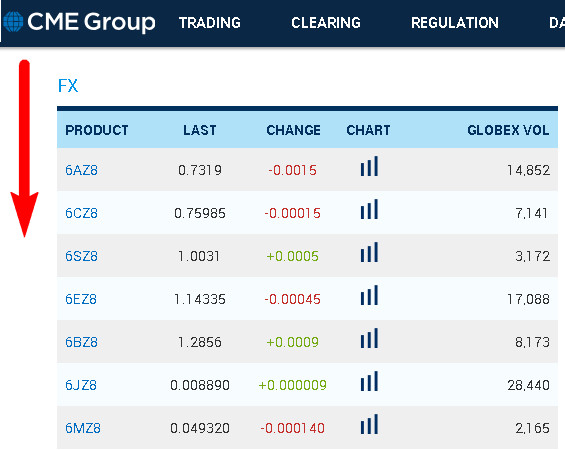

Informes sobre el interés abierto en futuros en la bolsa CME

La página de inicio de CME GROUP contiene tablas de resumen de todos los activos desglosados por grupos de productos, recursos energéticos, tasas y bonos financieros, índices y pares de divisas (se designan como FX). Para llegar allí, desplácese hacia abajo en la página. (Sepa Cómo operar con éxito mediante el análisis de la dispersión del volumen (VSA) en Forex)

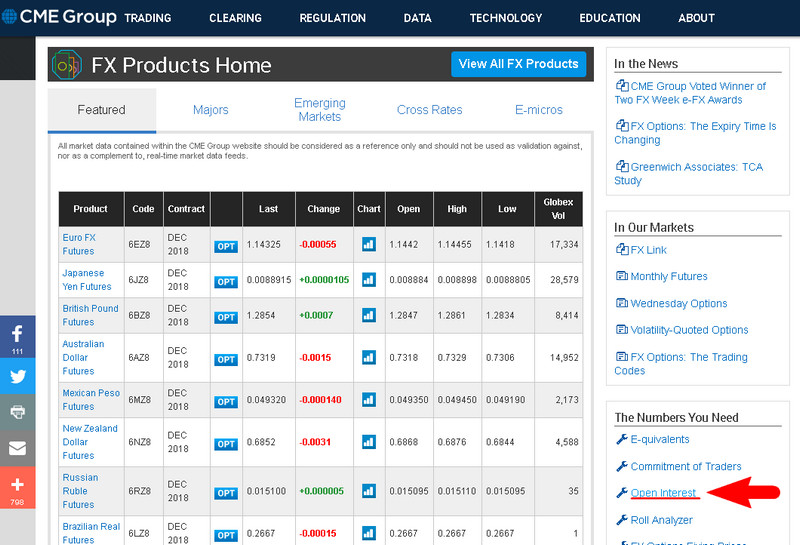

Los datos directos sobre el Open Interest de futuros estarán disponibles cuando haga clic en el enlace bajo la designación FX, luego se le abrirá una nueva página, donde la opción Open Interest se indicará en la barra lateral.

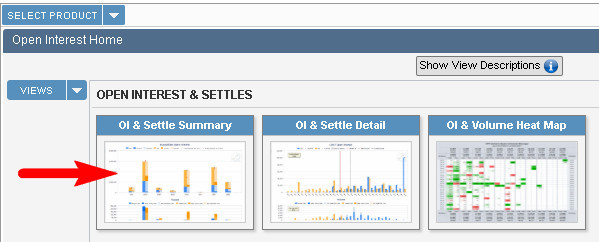

Al hacer clic en él, el trader ingresará al "centro de datos", que une el Open Interest de los futuros y las opciones de FX (Forex).

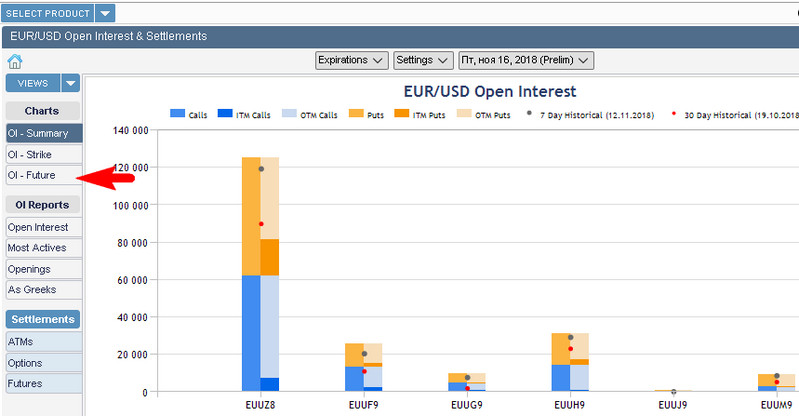

Para ir directamente a la página de OI de Futuros, haga clic en la ventana de la izquierda y en la nueva página ingrese en la opción OI Futures:

La imagen muestra el informe de la CME sobre el interés abierto de los futuros del EURUSD negociados en el momento actual durante todo el año. En un código de variable de cuatro dígitos, 6E, denota el nombre de la moneda (6E-EURUSD, 6G - GBPUSD, etc.). Le sigue la letra del mes y el último dígito de 9 o 0 indica el año. (Si opera con asesores expertos y su trading es automatizado, consiga un VPS gratuito durante un año sin condición alguna leyendo nuestro artículo Servidor VPS gratuito ¿Mito o Realidad?)

Como se puede ver en el histograma de Open Interest, la mayor demanda es para el contrato actual de diciembre, que comienza a comercializarse en noviembre, en el resto de la serie hay una pequeña presencia de OI.

El histograma se puede cambiar a una vista tabular, donde se presentan las siguientes series (para un mes y un trimestre). Como se puede ver de los datos del OI, las tasas de los traders se distribuyen solo hasta el primer trimestre de 2020, luego hay ceros.

La tabla contiene un conjunto de datos exhaustivo:

1. Código de futuros;

2. Lo que queda del tiempo antes del vencimiento y el número de días en el último mes del trato;

3. La fecha de vencimiento es el último día del contrato;

4. Precio de cierre;

5. Precio en la apertura del mercado;

6. Cambio de curso por sesión (delta en puntos);

7. El número abierto de contratos al final del día;

8. El número abierto de contratos al comienzo del día;

9. Cambio de Open Interest por sesión;

Las últimas tres columnas de dígitos del OI son los datos directos utilizados para predecir el movimiento de los pares de divisas en Forex.

Informes sobre el interés abierto de opciones sobre divisas en la bolsa CME

Las opciones estándar en la bolsa CME coinciden con los futuros en su etiquetado en términos de mes y año. Las opciones de divisas son de suministro, es decir, una vez vencido el plazo, el operador recibe futuros por pares de divisas, que son el activo subyacente. Sobre todo lo demás, existen grandes diferencias entre ellos: (Gane dinero con uno de los patrones más efectivos del mercado Estrategia de trading en Forex basada en el patrón Fakey)

- En términos de vencimiento: En la bolsa existen contratos que duran una semana, mes, trimestre;

- El activo subyacente de la opción es el futuro de la moneda, indicado por dos letras, no un número y una letra;

- El interés abierto en los contratos se indica en cada nivel de precio y se distribuye en dos tipos de Call and Put;

- El interés abierto se divide en opciones en dinero (ITM y ATM, In The Money) y sin dinero (OTM, Out The Money, las diferencias entre ATM e ITM se describen a continuación).

Los últimos símbolos determinan la probabilidad actual de recibir una prima de "seguro" por parte del comprador de la opción.

La ideología de un contrato de opción es que, a diferencia de los futuros, un trader puede cubrir las pérdidas futuras de su activo a un nivel de precio específico, independientemente de su valor actual.

Por ejemplo, al comprar en el par de divisas EURUSD a 1.10, puede comprar una opción “contra caída” Put, que cubrirá la totalidad de la pérdida con el tamaño de su prima si ocurre que el dólar costará un euro o incluso menos.

En este caso, en la cotización de 1.10, dicho contrato estará en el estado ATM, que determina la igualdad de strike al tipo de cambio actual del par de divisas.

Una caída a continuación le proporcionará el estado de ITM, y el trader tendrá derecho a recibir una prima de opción (en el ejemplo que se considera) Put. Si, en el momento del vencimiento, la tasa de EURUSD no supera los 1.10, el operador recibirá una prima en la cuenta y un corto abierto al precio actual de la serie del futuro 6E de la serie del próximo mes. (Gane dinero en el mercado Forex de la manera más simple y sencilla con nuestro artículo Aprenda a operar en el mercado Forex a través del análisis de la oferta y la demanda)

El Call se adquiere como seguro contra el crecimiento: por ejemplo, al haber comprado el par desde el nivel de 1.145, el trader puede de manera valiente ir en corto sin preocuparse por posibles aumentos adicionales del precio. Las opciones a menudo se denominan "stop inteligente": la prima cubrirá la pérdida recibida por encima del nivel del strike menos el valor del contrato. (Sepa cuando pasar de una cuenta demo a una cuenta real con nuestro artículo ¿Cómo y cuándo saber si está preparado para pasar de una cuenta demo a una cuenta real?)

A menudo se lo denomina “valor intrínseco” o simplemente “prima de opción” al costo del seguro pagado por el Comprador, y recibido por el Vendedor.

Al igual que con los futuros, tanto la bolsa como el trader pueden actuar de segunda parte de la transacción en una compra o en una venta, por eso el "Interés Abierto" en cada strike aumentan con cada nuevo contrato emitido, es teóricamente interminable y permanece sin cambios hasta que el Vendedor o el Comprador cierren el contrato "Offset". (Sepa responder a la pregunta ¿Los tiburones e inversores institucionales invertirán masivamente en Bitcoin en 2019?)

Para acceder a los datos, el usuario realiza las mismas acciones que en el caso de futuros: abre el sitio web de CME, encuentra la tabla de FX y, al ir a la nueva página, haga clic en la opción Open Interest en el panel del lado izquierdo. Se le abrirán tres ventanas:

Los informes necesarios para predecir y analizar los movimientos futuros de los pares de divisas de Forex se encuentran en dos tablas extremas.

En la bolsa CME, la información sobre el Interés Abierto de Opciones se publica dos veces al día, por la mañana a las 6:00 horas de Madrid en el informe preliminar del último día, y hasta su apertura a las 15:00 horas de Madrid, en el informe final.

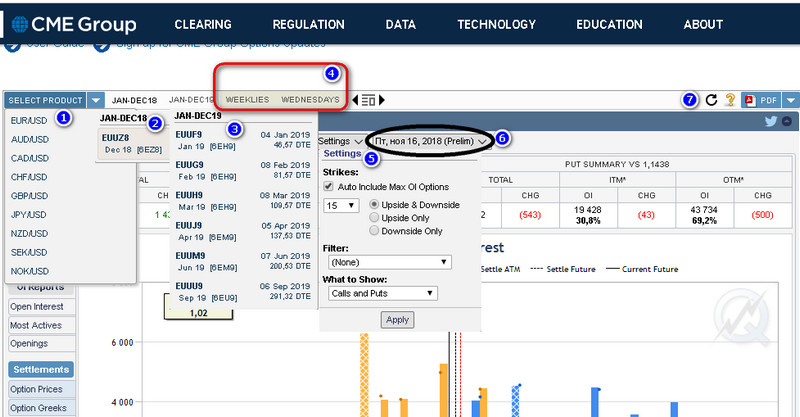

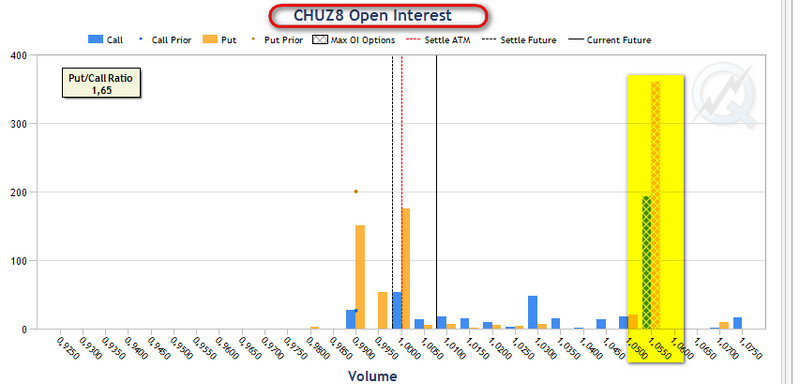

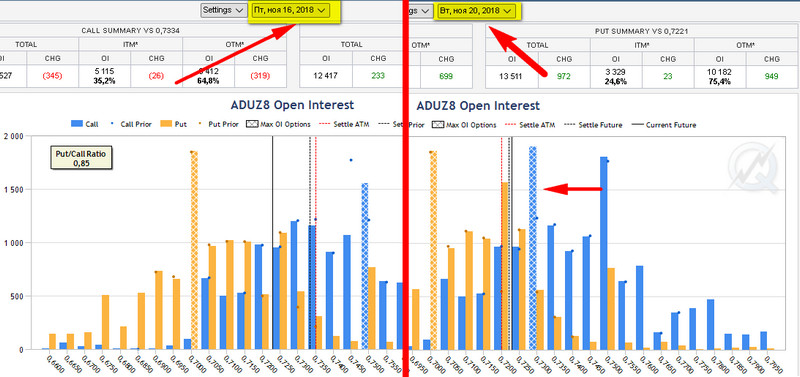

Un trader puede observar los cambios del OI en la forma de un histograma, en la esquina izquierda del cual puede seleccionar (1) el par de divisas de interés, el mes de vencimiento de interés (2) es el más cercano (se muestra de forma predeterminada) o lejano (3), consulte las opciones semanales (4) con un vencimiento de expiración el viernes (semanales) o miércoles. (¿Alguna vez ha pensado en vivir del trading? Descubra ¿Qué hará el bróker si empiezo a ganar dinero del trading de manera estable?)

La tabla se puede filtrar por el número y el tipo de parámetros mostrados en la configuración "Settings" (5) o ver el OI en los días anteriores (profundidad - semana) a través de la lista que sale de la ventana (6), también se muestra la vista del informe publicado: preliminar o final. (Conozca los algoritmo y otras reglas diferentes para establecer los stop losses en Todo lo que necesita saber sobre el Stop Loss)

En la esquina superior izquierda de la tabla, puede actualizar el informe o descargarlo en formato PDF:

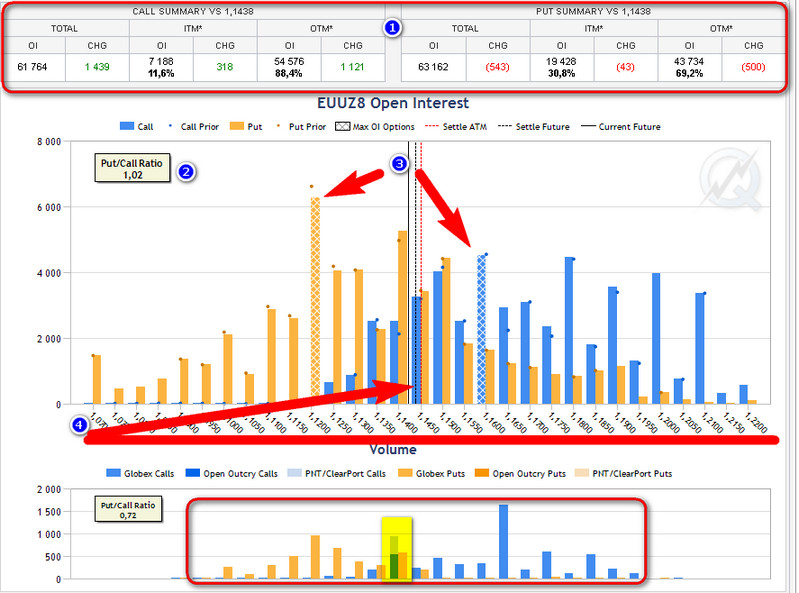

El análisis directo del Open Interest para predecir el movimiento futuro de los pares de divisas se lleva a cabo de acuerdo con:

1. El total de OI CALL y PUT, dividido por las tablas de la izquierda y la derecha, indica en ellas el porcentaje de opciones de ITM y OTM;

2. El indicador Ratio Put/Call muestra la proporción de los volúmenes diarios "negociados" de los dos tipos de contratos;

3. Valores máximos de OI Call y Put;

4. Strike y nivel actual del precio;

5. Cambios en los volúmenes totales para todas las series de opciones para el tipo de instrumento seleccionado;

La previsión del movimiento futuro de los pares de divisas de Forex utilizando opciones está indisolublemente ligada al valor numérico de la prima, que se encuentra en la tabla (Tabla de opciones), donde los contratos actuales y futuros se combinan con los futuros, que también muestra el OI total. (Conozca Después de la bifurcación del Bitcoin Cash, ¿cuál es el verdadero Bitcoin?)

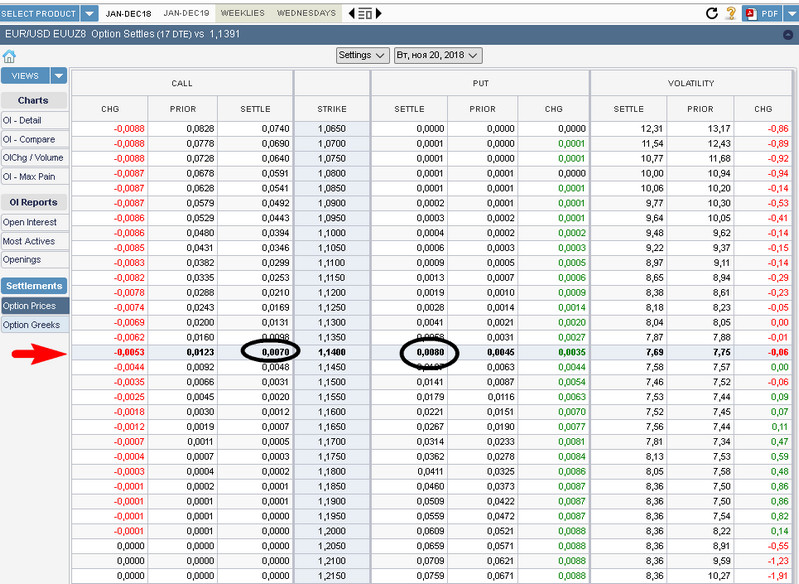

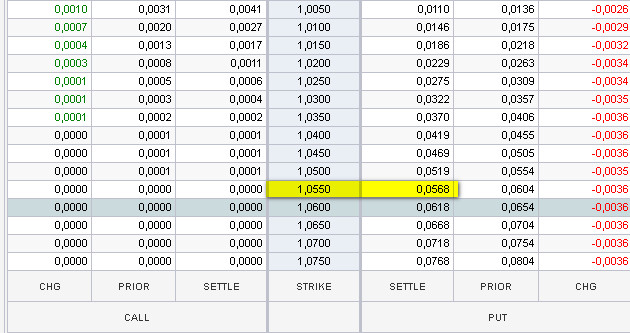

La tabla contiene columnas de strike, en cada fila se muestra por separado la Prima Call y Put, y la intensidad del color verde de las celdas muestra el tamaño del Interés Abierto a ese nivel de precio en relación con otras celdas.

¿Por qué sucede la reversión o el viraje de las cotizaciones de los pares de divisas desde los niveles de opción?

Los traders de Forex consideran los niveles de opción como líneas de resistencia y soporte, por lo tanto, se utilizan en la estrategia de contra-tendencia de los pares de divisas comerciales. Tal ideología surgió debido a las peculiaridades de los contratos.

Un comprador “desnudo” de una opción que no tiene una posición en el activo subyacente obtiene un beneficio:

- A partir de un aumento en la prima Call a medida que aumenta y se aleja del curso del strike en la que se compra la opción;

- A partir de un aumento en la prima Put a medida que disminuye y se aleja por debajo del curso del strike en que se compró el contrato de la opción;

En caso de un pronóstico erróneo, el Comprador perderá solo la prima pagada por la opción. En contraste, el Vendedor de la opción corre el riesgo de una pérdida ilimitada, y la ganancia en forma de la prima pagada por el Comprador permanecerá con él solo en el caso de que se "queme" la opción "sin dinero", es decir, la cotización en el momento de la expiración debe estar: (Conozca Todo lo que necesita saber sobre operar en Forex los viernes)

- Por encima del nivel Put de una opción vendida;

- Por debajo del strike Call en el que se vende el contrato.

Por lo tanto, el trader, en la mayoría de los casos, en el momento de la fecha de vencimiento de los contratos, observará una imagen del Máximo interés Abierto put y Call de los valores actuales de las cotizaciones. Los vendedores no estarán sin una razón especial para emitir una gran cantidad de contratos a los precios del primer día de negociación. El OI máximo será aproximadamente "en los bordes" de la volatilidad de la semana, mes o trimestre. (Utilice correctamente el Keltner Channel para su estrategia de trading, Estrategia de trading en Forex: El indicador Keltner Channel)

Los traders que compraron opciones de Put and Call muy por debajo y por encima del nivel de la tasa actual del par de divisas (y, a juzgar por el interés abierto, la mayoría), las adquirieron a un bajo costo, que aumentará en los momentos en que el nivel de strike sea igual al precio. (Sepa de los que pocos conocen... GRAM (TON) VS BITCOIN (BTC) en 2019: La lucha de las dos mejores criptomonedas mundiales. Sus pros y sus contras)

Pero incluso en el cumplimiento de esta condición, las ganancias pueden no llegar por culpa del tiempo, ya que la prima de la opción tiende a tender a cero a medida que se acerca a la fecha de vencimiento. Por lo tanto, tan pronto como el par de divisas se acerca al strike, el beneficio se empieza a fijar. (Aprenda "in situ" Cómo operar acciones en los brókers de Forex: Comisiones, Swaps, Spreads)

Se diferencia del mercado de divisas y del mercado de valores, ya que es imposible tomar las ganancias de la opción con un take-profit, ya que el precio de la prima del contrato depende de muchos parámetros descritos por la compleja fórmula de Black-Scholes. Puede fijar la prima al instante vendiendo una cantidad igual de futuros contra una opción Call o comprando contra los contratos Put. (Conozca a Los 5 traders de Forex que llegaron a ser millonarios)

Cuanto mayor sea el interés abierto del strike, más futuros se venderán o comprarán contra la caída o el crecimiento del curso del par de divisas. En teoría, a medida que el precio aumenta o disminuye, podemos esperar un crecimiento bruto de las transacciones en contra de la tendencia, igual al volumen del OI de las cotizaciones cruzadas por el strike. (Descubra al Indicador VWAP - Un indicador potente para el análisis de volumen del precio)

Por lo tanto, el tamaño del interés abierto determina la probabilidad de un cambio de tendencia y la fortaleza del nivel:

- Resistencia - por el número de contratos abiertos Call;

- Soporte – por el número de contratos abiertos Put.

El material proporciona un ejemplo simple del mecanismo que causa una reversión; en la práctica, las estrategias de opción son una estructura compleja de los distintos tipos de contratos comprados y vendidos relacionados con el spot y los futuros. En cualquier caso, el movimiento del precio provoca la reorganización de la llamada exposición, lo que puede llevar a una reversión de las cotizaciones. (Conozca qué le espera al Litecoin en el 2019 con nuestro exclusivo artículo Predicción y pronóstico del desarrollo del precio del Litecoin para 2019)

Para encontrar puntos de reversión, los traders utilizan las opciones de un mes y una semana (viernes). Los primeros dan los niveles más significativos de retroceso de las cotizaciones, los segundos garantizan este movimiento con menos probabilidad.

Estrategia de contra-tendencia para los pares de divisas en los niveles máximos de OI de las opciones de las divisas

Para encontrar puntos de pivote o de reversión, los traders utilizan las opciones de un mes y una semana (viernes). El primero proporciona los niveles más significativos de cotizaciones de retroceso, y el segundo garantiza este movimiento con una menor probabilidad. (Entienda lo que es el Blockchain o cadena de bloques leyendo nuestro artículo ¿Qué es el Blockchein y para qué sirve?)

Muchas estrategias en Internet aconsejan utilizar cada nivel, confirmando una reversión a través de la formación de patrones de velas o indicadores técnicos, en particular, osciladores. Veremos una estrategia basada completamente en el análisis del Open Interest (Interés Abierto). (Si no sabe qué significa las iniciales ICO, es de lectura obligada nuestro artículo ¿Qué son las ICO? ¿Podemos ganar dinero con ellas?)

Características de la estrategia

Plataforma de trading: Cualquiera

Pares de divisas: Las principales, menos los pares USDJPY y USDCAD

Timeframe: D1

Tiempo de negociación: En cualquier momento del día

Algoritmo de trabajo y análisis de los movimientos de los pares de divisas según los niveles de Open Interest de opciones de la CME

1. A primera hora de la mañana, a partir de las 06:00 de la mañana, vamos primero a la página web de la CME, abrimos el histograma visual del Open Interest para las opciones del próximo mes, que se publica en el informe preliminar (Prelim);

2. Determine los niveles de máximos de OI Call (resistencia) y Put (soporte);

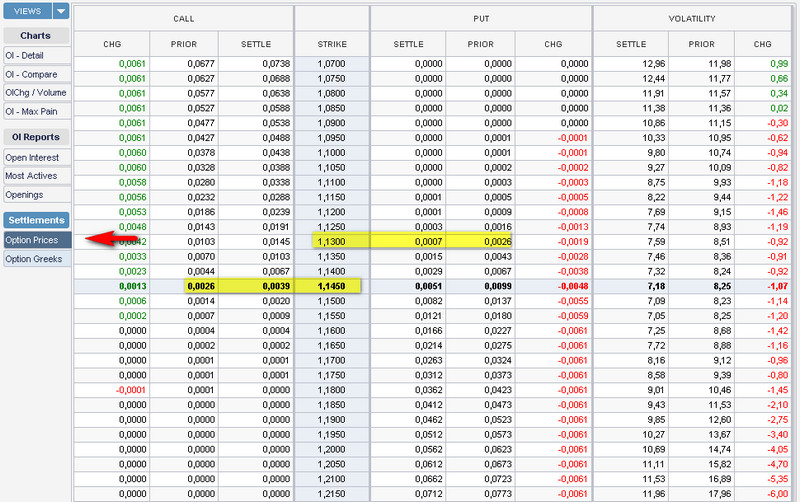

3. Vamos a la tabla "Tabla de Opciones", donde encontramos el valor de la prima para los niveles máximos de OI de Call y Put;

4. Añadimos los valores encontrados de la resistencia Call, restamos el tamaño de la prima en puntos del soporte Put y trazamos los niveles en el gráfico;

5. En función de los valores numéricos calculados, establecemos el Buy Limit (Рut menos la prima del strike del máximo del OI) y el Sell Limit (Call más la prima del strike del máximo del OI) o ingresamos en el mercado si la cotización actual excede los valores encontrados;

6. A las 17:00 verificamos las posiciones de los strikes del máximo del OI Call (resistencia) Put (soporte) en el informe final, en caso de un cambio en la posición, cerramos las órdenes actuales con una ganancia o recalculamos las órdenes pendientes (Buy/Sell Limit);

7. En el caso de la activación de la orden, establecemos el take-profit según los niveles de Puntos de Pago Mínimo (por el nivel de strike, asignado en el histograma de Max Pain), nuestro Stop loss será de un tamaño de 150-250 pp;

8. El algoritmo para determinar los niveles para las opciones semanales es análogo, pero la serie para el próximo mes tiene una prioridad más alta y una probabilidad mayor de toma de ganancias.

Configuración y algoritmo para el cálculo de niveles opciones

Abra la página de Open Interest Profile de la página web de la CME y seleccione la ventana intermedia OI & Settle Detail.

Seleccione el par de divisas analizado en la lista desplegable de la opción "Select Product". De forma predeterminada, se seleccionará el par EURUSD con la fecha de vencimiento del mes más cercano, cuya fecha y el número de días restantes se pueden encontrar en la ventana a la derecha de la opción de la selección de herramienta. (Hay vida más alla del Bitcoin, 10 Criptodivisas alternativas al Bitcoin para invertir)

Identifique los strikes del máximo del OI Call y Put como los niveles de resistencia y soporte:

En este caso, será 1.12 y 1.16, pero los niveles deberán ajustarse según el tamaño de la prima de la opción, que se conoce a partir de los valores de la tabla disponibles en la opción Option Prices.

- Para la opción Put, la prima es de 15 pp;

- Para opción Call es de 24 pp.

Por lo tanto, la ubicación real de los niveles será en 1.1215 y 1.1624. Las primas cambian diariamente, por lo que los niveles son dinámicos.

Realizamos acciones similares con las opciones semanales, que se seleccionan de la sección Weeklies. Seleccione la próxima semana de la lista desplegable y coloque las líneas de opción en el gráfico, puede reducir su grosor para distinguirlos de los niveles del mes.

En el ejemplo que se muestra, los niveles serán iguales: Put 1.1300 y Call 1.1450.

Después de colocarlos en la tabla, ajuste las líneas en la tabla de opciones con las primas, disponible a través de la opción Option Prices, agregando Call + 39 puntos y quitando 7 puntos al Put.

Características de los informes de opciones sobre los pares de divisas "inversos"

La bolsa CME publica las cotizaciones solo en el formato de "par directo", es decir, el USD siempre está en el denominador. Por lo tanto, cuando se analiza el USDCHF (el resto de los pares inversos están excluidos de la estrategia), el trader debe calcular de manera independiente los strikes (dividir la unidad por el "valor de la tabla") y reflejar las señales: (Para elegir adecuadamente un intercambiador de criptomonedas, lea nuestro artículo ¿Cómo elegir correctamente un intercambiador de criptomonedas?)

- Caídas por debajo del nivel Put - señal de venta;

- Crecimiento por encima de Call - compra;

La figura muestra la visualización de los niveles de opción del par USDCHF, donde el máximo del Interés Abierto para el Call y el Put es el nivel de 1.055, mostrando una fuerte depreciación por debajo de estos valores. Esto significa que la tasa subió por encima de 1/1.055=0.95 y debe buscar un punto de venta. Las primas de opciones en la tabla de strike se especifican en puntos, por lo que no necesitan recálculo, los niveles se ajustan aumentando y añadiendo sus valores al resultado de la división, en este caso 0.95. (Conozca la Regulación estatal de las criptodivisas en el mundo y cómo afectarán éstas a las cotizaciones de las criptomonedas)

Reglas para la compra y la venta de un par de divisas según la estrategia de contra-tendencia basado en el análisis de los niveles de las opciones

La estrategia utiliza solo los niveles máximos de interés de las opciones mensuales y semanales actuales. Todas las mañanas después de la publicación del informe, alrededor de las 06:00, el trader aplica y ajusta, según la prima, los niveles máximos de interés Call y Put para cada par de divisas. (Conozca Después de la bifurcación del Bitcoin Cash, ¿cuál es el verdadero Bitcoin?)

Se establece una orden limitada en los valores recibidos:

- Sell Limit en una opción Call con un interés abierto máximo;

- Buy Limit en una opción Put con un interés abierto máximo.

El informe se debe volver a revisar en la primera hora del inicio de la sesión estadounidense para detectar cambios en la posición de los niveles de opción en comparación con el informe anterior. Cualquier cambio es una señal para salir de una posición: en el primer día al precio de entrada o con una ganancia fija, y en el segundo con la pérdida actual. (Permítame recordarle que puede calcular el lote utilizando nuestro artículo ¿Cómo calcular un lote de manera manual?)

Stop Loss y Take-Profit

Es recomendable utilizar un gran nivel de stop-loss: de 3 a 5 strikes. Las opciones en los principales pares de divisas tienen un paso estándar entre los strikes de 50 puntos, como se puede ver en las tablas, por lo que un stop loss óptimo debería ser de 150-300 puntos.

Si las cotizaciones por primera vez cruzaron el nivel de resistencia/soporte, es recomendable limitar los stops a la segunda sesión, después de que se active la orden, o utilizar activamente la estrategia de cuadrícula, la segunda, que se pone en el nivel de valor del "strike central" (el tamaño de la prima de la opción en el nivel de precio en negrita asignado en el informe CME). (¿Quiere llegar un day trader? Conozca las Ventajas e inconvenientes del trading intradía)

Idealmente, la cuadrícula debe terminar con el tamaño de la prima máxima de un strike central en el primer día de negociación de una nueva serie de opciones, y la posición debe mantenerse hasta el último día de la expiración.

El Take Profit debe establecerse en el nivel del strike Max Pain, el cual se considera que este es el Punto de Pagos Mínimos (PPM) o las pérdidas mínimas totales de Vendedores y Compradores. La tasa del par de divisas siempre tenderá a este punto de "equilibrio relativo". Para averiguar su valor, haga clic en la opción "Max Pain" en el panel izquierdo, el OI del strike de PPM se resaltará con un marco separado. (Sepa cómo usar y los secretos del indicador de sentimiento de mercado en Forex)

¡Se debe recordar que nadie garantiza que la cotización alcanzará necesariamente los valores del Punto de Pago Mínimo!

Características importantes que se utilizan en el trading de los pares de divisas según los niveles de opciones

- La entrada a las opciones semanales debe realizarse hasta el miércoles; el jueves, las órdenes pendientes se cancelan.

Esta táctica está asociada con una fuerte salida de liquidez en las opciones que comienzan los miércoles.

- Con el rollover se producen el movimiento de los niveles de Máximo Interés, y en el 80% de los casos predice un movimiento fuerte o un cambio de tendencia Call o Put a la derecha, predice el crecimiento en la cotización, y Call o Put a la izquierda predice una caída de la misma. (Nunca olvide utilizar Los principios básicos sobre la gestión del riesgo en Forex)

Los vendedores de opciones maximizan las ganancias vendiendo las opciones más cercanas al precio actual, o minimizan las pérdidas emitiendo contratos lo más lejos posible de la cotización, teniendo una información privilegiada que le permite predecir por adelantado la dirección de los cambios del precio en el futuro. Como se describió anteriormente, el riesgo del Vendedor es "infinito", por lo tanto, este trabajo requiere pronósticos precisos. (Vea como los market makers ven el mercado y cómo lo utilizan a su favor leyendo nuestro artículo Método de trading PVSRA - Mira a las gráficas como las mira los market makers)

El error de tal método de análisis se debe al hecho de que puede confundir la señal de rolling con un simple desplazamiento del OI, debido a la depreciación de la prima: la disminución del tiempo la afecta constantemente y también afecta a las posiciones. Por lo tanto, los traders pueden simplemente salir de las opciones que ya no tienen valor. (¿Cómo colocar correctamente el Take-Profit?)

- El cambio de los niveles con el interés abierto máximo Put y Call es una señal de prohibición para la nueva apertura de una transacción.

Tradicionalmente, los vendedores de opciones ofrecen Call por encima del nivel del precio actual, y Put mucho más bajo, lo que aumenta la probabilidad de un resultado de contrato OTM, sin dinero. Si los niveles se invierten, una combinación compleja de estrategias de opciones funciona en el mercado, esto, en la mayoría de los casos, conducirá a un aumento o caída fuerte sin reversión. (Conozca el futuro de la criptomoneda Revain con nuestro artículo Predicción y pronóstico del desarrollo del precio del Revain para 2019)

- De aquí resaltamos la importancia del análisis continuo (desde el primer día) de una nueva serie de opciones.

La prima de opciones varía diariamente debido a que el tiempo corre en contra, pero, como lo demuestra la experiencia práctica en los niveles máximos de OI, el primer punto de intersección de las cotizaciones y el nivel encontrado es importante. El primer intento de entrar en un corto "más bajo" o en un largo "más alto" sobre la base del análisis, sin tener en cuenta la reversión anterior, puede llevar a una pérdida. (¿Alguna vez ha pensado en vivir del trading? Descubra ¿Qué hará el bróker si empiezo a ganar dinero del trading de manera estable?)

Dado que la estrategia es de contra-tendencia, el tipo de cambio puede volver a los valores máximos alcanzados, o la señal resultante del Rolling del nivel hará que el trader abandone la posición con una pérdida.

Ejemplos de operaciones en pares de divisas, basadas en el análisis de los niveles de opciones

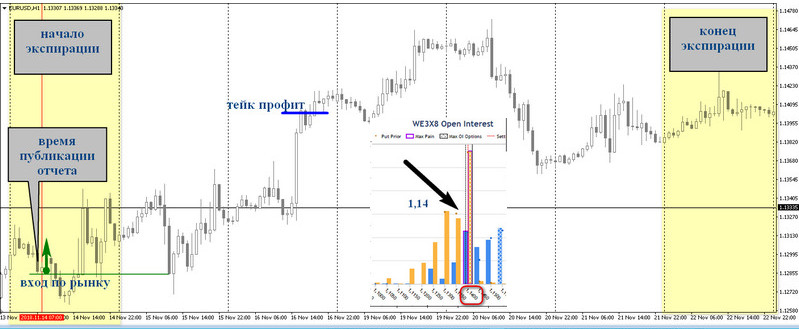

La fuerte caída en el par EURUSD llevó al hecho de que las cotizaciones terminaron la sesión del martes "en el piso", que se reflejó en el “vuelo" de la cotización para el nivel Put de la opción semanal WEDNESDAY (MIÉRCOLES), cuyo vencimiento son los miércoles, ubicado en 1.1400. (Conozca los algoritmo y otras reglas diferentes para establecer los stop losses en Todo lo que necesita saber sobre el Stop Loss)

Según los cálculos de los niveles, la prima de la opción en este strike era de 73 pp, lo que significa que en el momento del primer día de validez, la cotización actual estaba por debajo del nivel calculado para la entrada de 1.1327 a 1.1288, por eso el largo fue tomado por el mercado. (Gane dinero en Forex con las criptomonedas, leyendo nuetsro artículo ¿Cómo hacer trading con las criptodivisas en el mercado Forex?)

Después de ingresar al mercado, el stop loss se estableció en tres strikes al nivel de 1.1150 y el take profit viene determinada por las lecturas del histograma de Max Pain en 1.14, donde se cerró la larga transacción realizada anteriormente con una ganancia de 100 puntos. (Sepa el posible futuro de la criptomoneda Stellar Lumens para el 2019 con Predicción y pronóstico del desarrollo del precio del Stellar Lumens para el 2019)

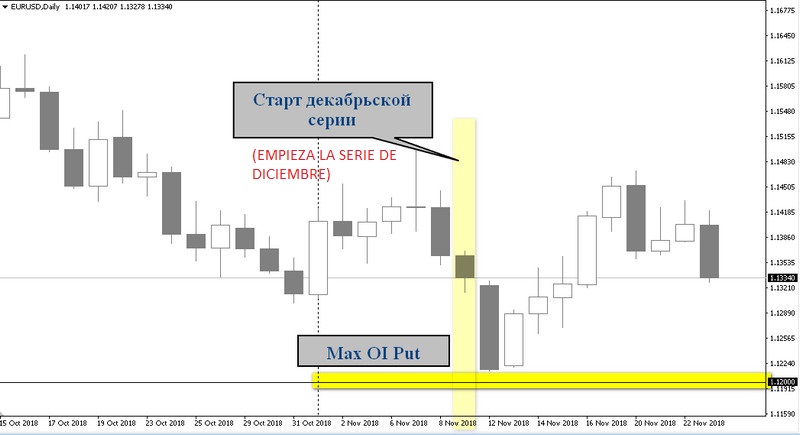

La posibilidad de comprar una opción semanal en el par EURUSD se explica por el hecho de que al comienzo de la serie de los contratos de diciembre por un período de un mes, la magnitud de la caída no fue "suficiente" para desencadenar una orden de compra pendiente. (Sepa qué le espera a la criptomoneda Nexo en 2019 con nuestro artículo Predicción y pronóstico del desarrollo del precio de nexo para el 2019)

De acuerdo con los niveles de Interés Abierto máximo, Put se ubicó en la marca 1.12.

Incluso sin calcular el nivel de la prima, debido al cambio del cual tendríamos que bajar la línea de soporte aún más bajo, está claro que el giro no llegó hasta 1.12.

Una situación diferente surgió en la serie de opciones mensuales de diciembre: los niveles CALL del par USDCHF ya en el primer día de negociación resultaron ser significativamente más altos en el gráfico CME del precio actual, lo que significó una señal para los cortos debido a la necesidad de reflejarlos en el mercado spot. Después de dividir la unidad por el strike, obtuvimos un valor de resistencia de 0.955. (Sepa si ¿es rentable un sistema de trading basado en medias móviles? ¡Lo comprobamos!)

Las opciones mensuales tienen una prima muy alta al inicio de la negociación, la tabla indicó una corrección de la línea recibida por más 550 puntos, es decir, a un valor de 1.0, donde una orden pendiente para hacer un corto se colocó y se activó en el segundo día después del inicio de la negociación con la opción.

En ese momento, el acuerdo obtuvo una ganancia de 150 puntos, y el nivel de Max Pain estaba bastante lejos, por lo que tiene sentido establecer un trailing stop.

En diciembre, las opciones del par de divisas AUDUSD han estado con el Rolling en el nivel máximo de Open Interest Call. Como resultado de los cambios en las posiciones por parte de los creadores de mercado que venden opciones, la barra del histograma se movió hacia la izquierda, lo que se percibe como una señal de una futura caída. Según los informes del viernes, el OI máximo ocupada fue de 0.75, pero el martes se movió al nivel de 0.7250.

El rolloving coincidió con una caída en la cotización, pero es en este ejemplo que uno quisiera prestar atención una vez más a la palabra "coincidió", porque la verdadera razón del desplazamiento del OI máximo fue una caída temporal, lo que llevó a una reducción del valor de la prima a 5 puntos.

En este caso, el cambio se percibe como una señal indirecta, pero el hecho de que los creadores de mercado se fueron sin movimiento máximo. El OI Put indicó una posible continuación de la corrección.

Conclusión

Al observar el vencimiento de los futuros de las divisas, así como otros instrumentos, se puede ver una persistencia: aproximadamente el 80% de las opciones compradas terminan con una prima quemada. El comprador que recibe el seguro cree que está protegido contra pérdidas, pero los vendedores calculan la prima y el nivel de opción de tal manera que no pueda ganar dinero.

Por lo tanto, los niveles máximos de opciones brindan la oportunidad de pronosticar, con una precisión del 80%, y aproximadamente el mismo rendimiento en las operaciones, si no se olvida de las características de su análisis. El material contiene solo unos pocos ejemplos: los traders de opciones incluso analizan a los scalpers (en el modo de flujo de órdenes constantes en los niveles) y los traders intradía, utilizando los cambios en el Interés Abierto de los siguientes niveles, analizando el Ratio Put/Call y el balance de “reajustes de posiciones” durante las rupturas con el precio actual.

Dichos análisis requieren acceso directo a la CME o la disponibilidad de suscripciones de pago para softwares adicionales. Consideraremos estas tácticas en próximos artículos. Y, por supuesto, no se olvide de practicar esta estrategia en una cuenta demo con los brókers de Forex con cuenta demo ilimitada, como puede ser XM o RoboMarkets.

Para finalizar, os dejamos con un interesantísimo vídeo donde se demuestra in situ cómo interpretar el volumen y el interés abierto, y su importante papel en los diferentes mercados financieros.