Las acciones se recuperan mientras el dólar estadounidense y los rendimientos de los bonos caen

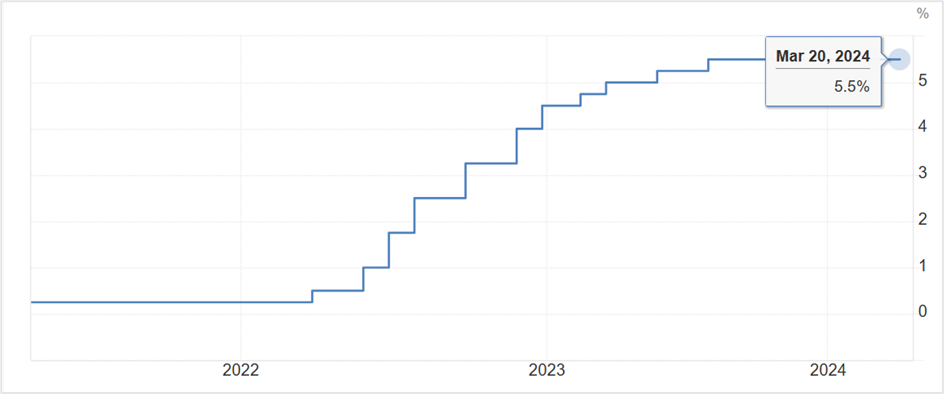

La La Reserva Federal de EE. UU. mantuvo las tasas de interés en máximos de varias décadas de 5,25%-5,50% tras su reunión de política monetaria de dos días del miércoles, incluso cuando el presidente Jerome Powell reiteró que los responsables de la formulación de políticas esperarán a que la inflación continúe su trayectoria descendente antes de bajar la tasa de los Fondos Federales. La decisión sobre las tasas de interés del FOMC fue ampliamente anticipada y, si bien el banco central de EE. UU. no realizó ningún cambio significativo en su declaración de política, algunos de los anuncios moderados de Powell animaron a los inversores, lo que hizo subir los precios de las acciones, la renta fija y las materias primas.

Tasa de fondos federales de EE. UU.

Fuente: Trading Economics

Un resumen de lo que dijo Powell en la conferencia de prensa posterior a la reunión del FOMC

El presidente de la Reserva Federal cree que la inflación tomaría un camino no lineal hacia abajo y espera que sea lleno de baches conducir. Sin embargo, revocó declaraciones anteriores de funcionarios de la Reserva Federal que vinculaban la baja tasa de desempleo con el aumento de la inflación y señaló que un mercado laboral fuerte no disuadiría a las autoridades de reducir los costos de endeudamiento, ya que están seguros de que las limitaciones de oferta debido a la pandemia desencadenaron la crisis de varias décadas. alta inflación en 2022. También dijo que es probable que la tasa de política esté en su punto máximo este ciclo y confiaba en que la inflación bajaría gradualmente, lo que llevaría a la Reserva Federal a reducir las tasas en algún momento de este año.

En otro Como medida sorpresa, el presidente de la Reserva Federal dijo que el banco central estadounidense pronto desacelerará el ritmo de su programa de reducción de balance.

El Comité Federal de Mercado Abierto elevó las tasas de interés por última vez en julio, y los responsables de la formulación de políticas están más o menos seguros de que las tasas de interés han alcanzado su punto máximo. Sin embargo, si bien el gráfico de puntos de la Reserva Federal dibuja tres recortes de tasas este año, la estimación mediana de la tasa objetivo de los Fondos Federales aumentó en 25 puntos básicos a un rango de 3,75%-4,00% en 2025 y a un rango de 3,00%-3,25 % a finales de 2026. Pero, a pesar de esto,

Algunos economistas no están convencidos de que la Reserva Federal vaya a recortar tan agresivamente como se indicó este año.

Matt Higgins, director ejecutivo y cofundador de RSE Ventures cree que es poco probable que la Reserva Federal reduzca las tasas de interés tres veces este año a pesar de lo que dijo Powell y el diagrama de puntos revelado. De hecho, no espera que la Reserva Federal baje las tasas en 2024, e incluso si lo hiciera, podría ser un único recorte de tasas más adelante en el año.

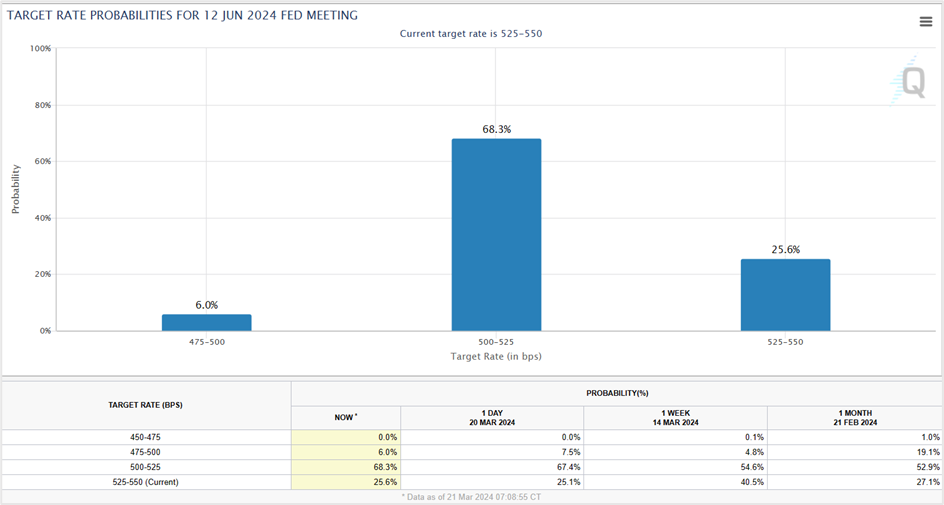

Mientras tanto, después de la reunión del FOMC del miércoles, los operadores de futuros de fondos federales han planteado la posibilidad de un recorte de tipos en junio al 68,3% desde el 67,4% del día anterior y el 52,9% del mes anterior.

Fuente: sitio web de cmegroup

Reacción del mercado a la decisión sobre la tasa de interés de la Reserva Federal

Los mercados bursátiles de EE. UU. cerraron al alza el miércoles después de que la Reserva Federal dejó sin cambios los costos de endeudamiento y Señaló tres recortes de tipos este año, aunque no especificó cuándo. Además, los comentarios moderados del presidente de la Reserva Federal, Jerome, en la conferencia de prensa posterior a la reunión elevaron el sentimiento de los inversores y llevaron al índice de referencia S&P 500 a territorio récord.

El índice primario subió un 0,89% para finalizar la sesión del miércoles en 5.224,62, el El Dow Jones Industrial Average de 30 acciones cerró en 39.512,13, un aumento del 1,03%, y el Nasdaq 100 cerró en 18.240,11, un aumento del 1,15%. Las ganancias en el índice bursátil primario fueron lideradas por el sector de consumo discrecional, que subió un 1,5%, incluso cuando nueve de once sectores avanzaron, y cinco subieron más del uno por ciento.

Mientras tanto, los futuros de acciones apuntaban a una apertura positiva el jueves, con las acciones tecnológicas liderando nuevamente. Se espera que Micron Technologies (MU) abra alrededor de un 17% más después de que el fabricante de chips informara una sólida ganancia en el segundo trimestre y elevara sus previsiones para el tercer trimestre por delante de las estimaciones de Wall Street.

En los mercados de divisas, el dólar estadounidense revirtió sus caídas en la sesión asiática el jueves para cotizar sin cambios a 103,45 en Europa. El repunte del dólar fue provocado por un recorte de tipos de un cuarto de punto por parte del Banco Nacional Suizo (SNB) tras su reunión de política monetaria del jueves, que llevó su tipo de interés de referencia al 1,5%. El SNB es el primer gran banco central mundial, además de China, que reduce las tasas en medio de una desaceleración de las presiones inflacionarias. La medida empujó al franco suizo a la baja frente a sus contrapartes, generando esperanzas de que otros bancos centrales sigan su ejemplo, incluso cuando los inversores esperan ansiosamente el resultado del anuncio de política monetaria que hará el Banco de Inglaterra (BoE) más tarde hoy.

Al mediodía en Europa, la moneda estadounidense se mantuvo estable en 1,0915 frente al euro, mientras que cotizaba un 0,19% menos a 1,2760 y 150,98 frente a la libra esterlina y el yen japonés, respectivamente. El franco suizo bajó un 0,72% a 0,8932 frente al dólar y bajó un 0,59% frente al euro a 0,9742.

Los títulos del Tesoro de EE.UU. subieron el miércoles, y el rendimiento del bono a 2 años, sensible a los tipos, cayó a mínimos de seis sesiones del 4,604 % después de que las declaraciones moderadas del presidente de la Reserva Federal generaran esperanzas de un recorte de tipos en junio y dos más este año. Mientras tanto, el rendimiento del bono de referencia a 10 años cayó 1,6 puntos básicos hasta el 4,277%, y el rendimiento del bono a 30 años aumentó 1,3 puntos básicos hasta el 4,456%.

Antes de la declaración de política de la Reserva Federal, los operadores Se espera que el banco central de EE. UU. indique dos recortes de tipos en 2024, ya que tanto la inflación de los precios al productor como al consumo se mantuvo rígida en los dos primeros meses, tras una fuerte caída el año pasado. Pero la Reserva Federal sorprendió a los mercados, elevando brevemente los rendimientos mientras los inversores se apresuraban a tomar posiciones cubiertas.

Mientras tanto, más del 80% de los bonos de grado de inversión emitidos por corporaciones estadounidenses cotizaban con descuento el miércoles después de que los funcionarios de la Reserva Federal no se comprometieran cuándo comenzarán a flexibilizarse. Esa cifra es inferior al 92% en octubre del año pasado, cuando el rendimiento del T-Note a 10 años subió al 5%.

Vista técnica

Spot Gold

Spot Gold subió más de un 1,3 % el miércoles para cerrar en máximos históricos de 2186 dólares al año onza troy después de salir de una estrecha zona de consolidación de 15 dólares después de que la Reserva Federal dejara las tasas de interés sin cambios en su reunión de marzo. El metal amarillo extendió el repunte de ayer hasta la sesión asiática del jueves y está en camino de terminar con ganancias semanales, las cuartas en cinco semanas.

El metal precioso retrocedió después de alcanzar la resistencia a corto plazo en $2225, y cualquier ganancia adicional hacia el canal alcista a largo plazo en 2320$ se producirá sólo si los precios cierran por encima de 2225$. En el lado negativo, cualquier retroceso probablemente se respaldará en $2190-2195, que son buenos niveles de entrada para COMPRAR.

Estrategia comercial:

Initiate posiciones largas en $2190-$2195, con un stop y reversa en $2180 para un objetivo de ganancias de $2220. Si los precios alcanzan los $2180, venda el metal precioso, con un stop loss en $2200 para un objetivo de ganancias de $2135-$2155. Asegúrese de seguir sus ganancias.

Gráfico diario de oro al contado

Haga clic en el enlace para ver el gráfico- TradingView — Seguimiento de todos los mercados

Netflix Inc (NFLX)

Netflix salió de una zona de consolidación de tres semanas para cerrar con un alza del 1,12% a 627,69 dólares el miércoles, su cierre más fuerte hasta la fecha. La ruptura de la zona de consolidación y el repunte más amplio del mercado probablemente impulsarán las acciones del proveedor de servicios de entretenimiento hacia la resistencia a largo plazo de 715 dólares.

En el lado negativo, el soporte a corto plazo está en 624 dólares, un cierre por debajo del cual los precios podrían caer a la siguiente zona de soporte en $595-600.

Estrategia comercial:

Vaya en largo en Netflix si los precios bajan nuevamente hacia $624-$626, el nivel de ruptura, con un límite de pérdidas de $610 para un objetivo de ganancias de $715 durante tres semanas a tres meses. Asegúrese de seguir sus ganancias.

Gráfico diario de Netflix

Haga clic en el enlace para ver el gráfico- TradingView — Track Todos los mercados

IranUS

IranUS