La ejecución de un trade o una operación es un aspecto importante de la actividad de un trader. Una entrada directa al mercado es una simple compra o venta con una orden de mercado. Sin embargo, existen varios tipos de órdenes que le permiten tener más control sobre la ejecución de operaciones. Hay una gama completa de tipos de ejecución de órdenes que le permiten administrar su precio de ejecución de manera más efectiva. (Algo fundamental para operar con éxito en Forex es la elección de un buen bróker, si es la primera vez que va a elegir a un bróker y no sabe cómo hacerlo, le recomendamos que lea nuestro artículo ¿Cómo elegir a un bróker?)

La mayor parte de la ejecución de una operación en el mercado de trading minorista se realiza a través de un bróker online, lo que permite una ejecución extremadamente rápida y ágil. Si el bróker está conectado a una red de comunicaciones electrónicas, podrá ofrecer spreads más ajustados que aquellos que extraen sus precios de un creador de mercado. La ejecución de ECN empareja órdenes de compra y venta con una red de creadores de mercado (market-maker). En cualquier caso, gracias a la tecnología actual, la ejecución electrónica permite la ejecución casi inmediata de órdenes comerciales y la capacidad de cumplir con varias reglas de entrada establecidas por el operador. (¿Cómo los Big Boys manipulan el mercado y te hacen saltar todos los stop losses?)

Echaremos un vistazo a cómo usar las órdenes de mercado para mejorar la ejecución de mercado en forex. Algunas órdenes de mercado pueden activarse mediante un conjunto de reglas dadas por un script de computadora, a menudo conocido como Asesor Experto. Dado que el tiempo suele ser esencial para los traders, y más aún cuando el horizonte de tiempo de negociación es corto, es de vital importancia comprender todas las herramientas de ejecución de operaciones que tenemos a nuestra disposición. (Cómo añadir posiciones a una operación rentable para ganar más dinero)

Uso de órdenes comerciales para cronometrar el mercado

Es posible que no siempre desee ingresar al mercado en la dirección que ha decidido en el mismo momento en que tomó su decisión. Puede ver que el mercado ha roto un nivel de resistencia y es probable que continúe su escalada. Dicho esto, también puede ver que el mercado está entrando en territorio de sobrecompra y es probable que retroceda antes de continuar hacia el norte. (Los 3 peores momentos para operar)

O bien, puede sentir que si el precio alcanza un cierto nivel, por encima o por debajo del precio de mercado actual, querrá ingresar a una operación de compra o venta, respectivamente. Estos ejemplos son algunos de los procesos involucrados al establecer una operación.

Sin embargo, muchos traders no están frente a su pantalla las 24 horas del día. Lo más probable es que sigan más de un mercado, lo que hace que la supervisión de los precios del mercado sea un desafío constante. También es posible que desee agregar más control a la ejecución de su orden de mercado utilizando uno de los muchos tipos de órdenes de mercado. (17 Consejos para ser rentable en Forex)

Órdenes de mercado y uso

Las órdenes de mercado son una herramienta muy útil al configurar su operación. En lugar de correr directamente a la batalla con una carga frontal, te permiten usar alguna estrategia y permiten un ataque oportuno. Esto es lo que sucede con la orden de mercado más simple, que es la Orden At Market. Este tipo de orden lo lleva a operar con solo presionar un botón. (Trucos para que su bróker, sea cual sea, no le engañe y se quede con su dinero)

La orden At market se da para entrar en una operación de compra o venta al precio actual del mercado cuando la orden llega a su bróker. Esto significa que la operación se abrirá al siguiente precio disponible una vez que presione el botón de compra o venta. Esto a menudo crea un deslizamiento, que es el spread entre el precio que vio en la pantalla cuando presionó el botón de compra o venta y el precio al que realmente se ejecutó la operación. (5 Grandes recomendaciones para tener éxito en el trading de un trader institucional)

Esto sucederá cuando, por ejemplo, ingrese una operación de compra en un mercado alcista y vea que el precio aumenta considerablemente. El mercado se mueve a una velocidad mucho más alta de lo habitual y, por lo tanto, el tiempo transcurrido entre que se presiona el botón y el bróker procesa la orden de trading. Esto puede resultar en una diferencia de varios pips con respecto al precio que se ve cuando presiona el botón de comprar o vender. (10 estrategias de day trading para principiantes)

Hay varias órdenes de mercado que pueden resultar muy útiles en una variedad de situaciones. Echemos un vistazo a los más utilizados en el proceso de ejecución de órdenes.

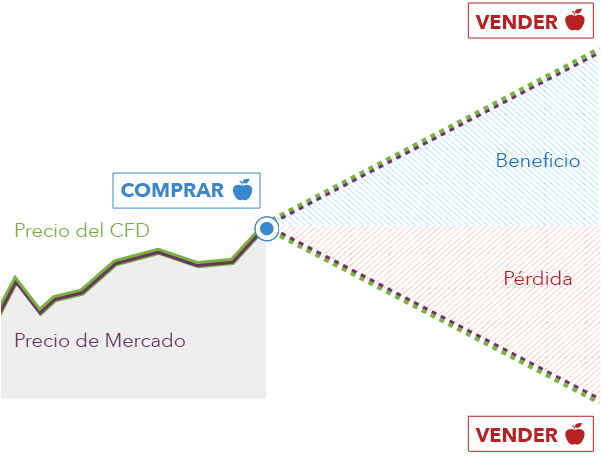

Límite de compra y venta

Una de las órdenes de mercado más comunes es la orden límite de compra y venta. Estos le permiten establecer un precio de compra por debajo del mercado o un precio de venta por encima del mercado. Este tipo de orden es útil cuando ve que la tendencia ya ha recorrido cierta distancia. Su preocupación puede ser que el próximo movimiento sea un retroceso, lo que podría costarle una cantidad de pips en el precio de entrada. (Guía completa para invertir en Bitcoin Cash)

Digamos que está buscando comprar el EUR/USD y el precio actual es 1.2000. Sin embargo, desea esperar a que el mercado vuelva a corregir hasta 1,1970. Puede colocar una orden límite de compra en 1.1970, lo que le indicará al bróker que compre EUR/USD a ese precio o mejor automáticamente.

Con una orden límite de venta, lo mismo es cierto pero se aplica a una operación de venta. Digamos que quiere vender GBP/USD a 1.3000. Usted determinó que su nivel de entrada estaba en 1.3050, luego ingresaría una orden límite de venta con su bróker a ese precio. Si el mercado alcanza ese nivel, su bróker ejecutará automáticamente la orden a ese precio o mejor. (Litecoin: Predicción de precio a largo plazo para 2025)

La ventaja es bastante clara, no tienes que esperar con los ojos pegados a la pantalla, para ver si el precio vuelve al nivel de entrada que has determinado. Puede ingresar la orden límite de compra o venta y no preocuparse por eso. Por supuesto, la desventaja es que puede o no ingresar al mercado, por lo que su uso es para aquellas operaciones que cree que solo valen la pena si alcanzan su nivel. (¿Cuál es el mejor oscilador técnico de Forex?)

Stop Loss

La orden Stop loss es posiblemente la orden de ejecución de mercado más utilizada y, sin duda, la más valiosa. Una orden de stop loss le permite salir de una operación cuando está perdiendo dinero a un nivel predeterminado. Este tipo de orden de mercado le permite limitar sus pérdidas a un precio predeterminado. Como la orden se ejecuta automáticamente, también está cubierto si mantiene una posición durante la noche. Estas órdenes también le permiten ser disciplinado al establecer límites para sus pérdidas, ya que el stop se ejecutará automáticamente una vez que se alcance. Le permiten estar lejos de su pantalla y aun así ser ejecutado. (Comparación de las diferentes tecnologías Blockchain ¿Cuál es la mejor?)

Usando el ejemplo anterior, supongamos que ingresó a una operación de compra en EUR/USD a 1.1970. Ha decidido que si el mercado continúa cayendo otros 40 pips, saldrá de la operación. Por lo tanto, establece un stop loss en 1.1930. El bróker ejecutará la orden automáticamente una vez que el precio alcance ese nivel. (¿Cómo utilizar el indicador Money Flow Index?)

De manera similar, si ingresaste a una operación de venta en, digamos, 1.2030 y determinaste que si el mercado se movía a 1.2070 saldrías de la operación, establecerías tu orden stop loss en ese nivel. El bróker ejecutaría automáticamente la orden de compra si el mercado alcanza ese precio.

Trailing Stop Loss

Este tipo de orden actúa de la misma manera que el stop loss anterior, con una característica adicional. El stop loss que establezca cuando ingrese a su operación se moverá en consecuencia si el mercado va a su favor. El precio de stop loss se reajusta solo cuando el mercado se mueve a su favor. Si el precio comienza a ir en contra de la dirección de su operación, el precio de stop loss no se restablece. (El secreto que revela el patrón de velas Doji)

Por ejemplo, supongamos que ingresa a una operación de compra en el USD/JPY a 110,20 con un stop loss dinámico de 30 pips. Su stop loss ahora está establecido en 109.90; si el mercado solo bajara desde la entrada, su stop loss se ejecutaría si el precio alcanza 109.90. (Cómo ganar dinero en Forex utilizando la famosa estrategia de divergencia del RSI)

Si el precio sube otros 30 pips hasta 110,50, entonces su stop loss se restablecerá a 110,20. Esta sigue siendo la misma cantidad de pips que el nivel inicial de stop loss, pero la orden sube el precio del stop loss. Si en este punto el mercado gira hacia dirección sur, su posición se cerraría en el nuevo nivel de stop loss de 110,20. (Conozca cómo abrir su propia sociedad o agencia de valores Forex en España)

Si el mercado volviera a subir a 110,80, este stop loss dinámico restablecería su orden de stop loss a 110,50. Si el mercado volviera a caer desde allí, su orden de límite de pérdida no cambiaría y su bróker ejecutaría el límite en 110.50.

Como se puede ver, este tipo de orden ayuda a garantizar que asegura parte de la ganancia si se alcanza, en lugar de ver que su operación pierde dinero en su stop loss inicial después de haber alcanzado niveles rentables.

Como se puede ver, este tipo de orden ayuda a garantizar que asegura parte de la ganancia si se alcanza, en lugar de ver que su operación pierde dinero en su stop loss inicial después de haber alcanzado niveles rentables.

Es posible que no siempre desee utilizar este tipo de orden para ingresar a una operación. Esto se debe al hecho de que su stop loss inicial puede ser más amplio al ingresar a la operación. Mientras que, cuando vea que la operación está entrando en territorio positivo, es posible que desee agregar un trailing stop loss más cercano. Digamos que la operación de compra en USD/JPY que ingresó en 110.20 ahora ha llegado a los 111.00. Siente que puede continuar alcanzando nuevos máximos, sin embargo, no quiere perderse los beneficios de una operación rentable. Luego, puede ingresar un trailing stop loss en 110.90, si el mercado baja desde allí, aún obtendría la mayor parte de la ganancia. Y si el precio sigue subiendo, podría obtener mayores ganancias a medida que el stop loss continúe ajustándose más alto. (Los patrones mágicos Bullish & Bearish Harami)

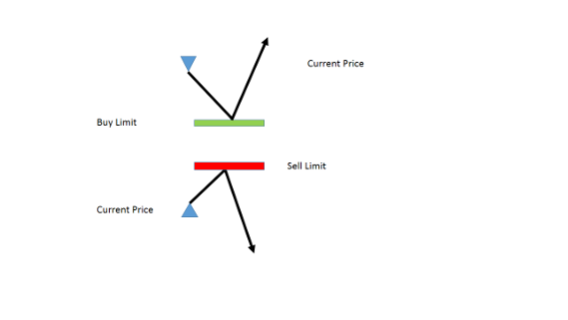

Ordenes de stop para entrar

Este tipo de orden solo se ejecutará una vez que el mercado haya alcanzado un nivel preestablecido. Una orden stop de compra o venta se activará solo si el precio de mercado alcanza el precio stop.

Consiste en colocar una orden de compra por encima del precio de mercado actual si se alcanza, o entrar en una operación de venta por debajo del precio actual si el mercado cae a ese nivel.

Por ejemplo, el EUR/USD se encuentra actualmente en 1,2000 y desea ingresar a una operación de compra si el mercado alcanza 1,2050. Colocar un stop de compra en 1.2050 le indicará al bróker que ejecute automáticamente una operación de compra si el precio de mercado alcanza ese nivel.

De la misma manera, si desea ingresar una operación de venta en EUR/USD si el mercado cae a 1.1950, entonces le daría al bróker una orden de stop de venta a ese precio. Si el mercado cae a ese nivel, el bróker ejecutará automáticamente una operación de venta al precio. (Combinando indicadores técnicos para mejorar los resultados)

Cierta precaución es necesaria con este tipo de orden. Es posible que su orden stop de compra o venta se ejecute alguna vez cuando el mercado se mueva bruscamente en una dirección, tal vez debido a noticias inesperadas. El mercado puede volverse extremadamente volátil en ese momento, lo que significa que el próximo precio disponible después de que se alcance su stop de compra o venta sea considerablemente más alto o más bajo que el nivel que indicó. (¿Cómo diseñar tu propio sistema de trading en Forex paso a paso?)

Orden Marketable Limit

Este tipo de orden es una orden de compra o venta en el mercado con un límite en cuanto a qué tan lejos de la oferta actual está dispuesto a negociar. La orden establece un precio por debajo de la oferta o por encima de la oferta que limita cómo de lejos del nivel actual está dispuesto a operar.(Comparando las mejores plataformas de trading)

Por ejemplo, el GBP/USD actualmente se oferta en 1.3050, desea ingresar una operación de venta y establecer la orden marketable limit en 1.3045. Esto significa que el bróker puede ejecutar la operación de venta a la oferta del mercado, pero no por debajo de 1,3045.

Este tipo de protección es extremadamente útil cuando opera después de eventos de noticias de alto impacto, como reuniones de la Reserva Federal o datos de nóminas no agrícolas. Los mercados pueden volverse extremadamente volátiles después de tales eventos. Junto con el aumento de la volatilidad, también puede encontrar gaps en el precio del mercado a medida que las tasas de oferta y demanda comienzan a reducirse. (Definición y aplicación del oscilador McClellan)

Ejecutar una orden de mercado en estos entornos puede hacer que vaya en largo o en corto a un nivel mucho más alto o más bajo que el nivel que se muestra en la pantalla en el momento en que presiona el botón de compra o venta.

Ejecución algorítmica

El trading algorítmico puede parecer extremadamente complicado y tener un aura de misterio que lo rodea. Esto puede ser cierto para ciertas estrategias aplicadas por fondos de cobertura comerciales de alta frecuencia o traders cuantitativos. Sin embargo, para nuestros propósitos, es mucho más simple. (¿Qué son los ciclos de mercado y cómo podemos ganar dinero con ellos?)

El algoritmo puede ser muy simple. Por ejemplo, un número X de pips se mueve en una dirección en un período de tiempo determinado para ejecutar una operación en la dirección opuesta. O 2 cierres consecutivos más bajos o más altos en un gráfico de 5 minutos, 10 minutos o X minutos para ingresar a una operación de compra o venta, respectivamente. (En qué o cuáles ETFs de plata debería considerar invertir)

La operación se ejecuta automáticamente después de que se cumplan los criterios establecidos en el algoritmo. El algoritmo es simplemente un conjunto de reglas establecidas por el trader. Estas reglas están escritas en script en lo que se conoce como Asesor Experto. Los EA son fáciles de usar en la plataforma MT4, aunque escribir el script puede causar muchos dolores de cabeza a menos que esté familiarizado con otros códigos de programación como C+. Sin embargo, estos EA se pueden adquirir a través de la comunidad MQL4, generalmente por una tarifa modesta. (Todo lo que necesita saber sobre el índice S&P 500 para ganar dinero con él)

Para ejecutar la operación, deberá instalar el archivo EA en su plataforma MT4 y decidir en qué período de tiempo se aplicará. MT4 también le permite realizar una prueba retrospectiva del EA para ver su rendimiento anterior.

Duración de la orden de mercado

Por lo general, las órdenes de mercado se consideran válidas hasta que se cancelan o GTC. Este suele ser el caso de las órdenes de stop loss, ya que siempre están vigentes durante la vida de la operación, para protegerlo de pérdidas inesperadas cuando no está frente a la pantalla. Si usted es un day trader, deberá verificar si puede hacer que la orden de mercado sea válida para el día o válida hasta la fecha, conocida como GTD. Si ese no es el caso, deberá cancelar cualquier orden de mercado al final de su día de trading. Si el bróker ofrece esta función, las órdenes GTD caducan automáticamente al final del día en que se realizaron. (¿Cuál es el rol del volumen en el trading en Forex?)

Resumen

La ejecución en el trading es un aspecto importante para cualquier trader. Las órdenes de mercado son un valioso conjunto de herramientas que lo ayudarán a implementar sus estrategias de manera más efectiva. No todas las operaciones se ingresan en el impulso del momento, y es posible que no siempre esté frente a su pantalla cuando el precio de mercado alcance el nivel que está buscando. (Evaluación de diferentes estrategias de sincronización del mercado)

En un mercado financiero que está abierto las 24 horas del día, los 5 días de la semana, tener órdenes vigentes que ejecutarán automáticamente sus ideas de trading es una gran ventaja. También permiten que un trader sea más disciplinado. Cuando el stop loss se establece en la entrada de la operación, se asegura de limitar sus pérdidas en lugar de aferrarse a una posición perdedora, con consecuencias adversas. (Guía completa de estrategias de asignación de activos de ETFs)

Siempre uno está buscando implementar la ejecución de Forex de la mejor manera posible, y los brókers, a menudo conocidos como bróker de ejecución, tienen la obligación de proporcionar la mejor ejecución posible. Esto implica brindar el mejor servicio posible al cliente, aunque el bróker no puede estar obligado a brindar el mejor precio posible en el mercado. Sin embargo, se espera que tomen todas las medidas a su alcance para proporcionar el mejor resultado posible. (Los mejores monederos para Bitcoin)

La mayoría de los brókers de Forex tendrán una política de ejecución de órdenes en su sitio web, o si están bajo licencia de una autoridad financiera, entonces operarán bajo los términos establecidos por estas instituciones. Las principales autoridades financieras, como la FCA en el Reino Unido, la CFTC en los EE.UU o cualquiera de las autoridades de la UE bajo MiFID II, tienen una política de mejor ejecución. (Análisis y estrategia de patrones de las ondas de Wolfe)